Egera | Bezpečná směnárna a burza

Technická analýza je definována jako soubor technik, jejichž cílem je předpovědět budoucí cenu nebo kurz vybraného aktiva. Může jít o cenné papíry, komodity nebo měny. Jedním z oblíbených způsobů, jak určit budoucí cenu bitcoinu, je technická analýza. První část tohoto článku představuje obecnou charakteristiku technické analýzy, zatímco zbytek představuje ukazatele a vzory, které se poměrně často používají k analýze BTC.

Cílem technické analýzy je odhadnout okamžiky, kdy by se investor měl rozhodnout pro nákup nebo prodej aktiva. Technická analýza vychází ze statistické analýzy. Pro mírné zjednodušení obecné charakteristiky technické analýzy můžeme říci, že používané modely předpokládají, že cena akcie se řídí opakujícím se vzorcem.

Tyto vzorce mohou mít podobu geometrických čísel, která lze vyčíst z grafu, nebo mohou mít podobu výpočtů založených na statistických ukazatelích. Technická analýza předpokládá, že ceny podléhají trendům a že historie se opakuje, takže budoucí prognózy lze odvodit z historických údajů.

Rozdíl oproti fundamentální analýze spočívá v tom, že technická analýza nezohledňuje makroekonomické faktory. Údaje používané k předpovědi budoucího ocenění se odečítají přímo z grafu. Ačkoli se technická analýza od fundamentální analýzy výrazně liší, obě metody lze samozřejmě použít současně. Fundamentální analýza odpovídá na otázku, jaké aktivum se vyplatí koupit nebo prodat, zatímco technická analýza vysvětluje, kdy tak učinit.

Bitcoin je kryptoměna, o které slyšel téměř každý. Přitom je důležité poznamenat, že byl zaveden teprve v roce 2009. To znamená, že historie nejpopulárnější kryptoměny je stále poměrně krátká.

Klíčovým principem fungování je, že se jedná o decentralizovanou kryptoměnu. U standardních fiat měn je fungování měny založeno na důvěře v centrálního emitenta. V případě Bitcoinu je situace zcela odlišná a základem je zde bezpečnost, kterou zajišťuje topologie sítě peer-to-peer. Síť využívá technologii blockchain, která zajišťuje bezpečnost transakcí. BTC není spojen s žádnou bankou ani vládou.

Lidé, kteří drží Bitcoin (BTC), mají svůj vlastní kryptografický klíč, s nímž mohou přijímat a dostávat finanční prostředky. Transakce lze provádět pomocí softwaru v počítači, chytrém telefonu nebo tzv. studené hardwarové peněženky.

Velmi výrazným rysem BTC je stanovení limitu nabídky jednotek BTC na 21 milionů jednotek, což vyvolává silný deflační tlak. Odborníci proto odhadují, že se jedná o kryptoměnu, která není vystavena inflaci.

Vzhledem k silným deflačním tlakům mnoho lidí považuje Bitcoin za způsob, jak udržet hodnotu peněz v čase. Většina zájemců o bitcoin o něm uvažuje jako o investici. Stojí za zmínku, že se jedná o aktivum, které je extrémně náchylné ke spekulativní bublině, zejména s tím, jak roste popularita Bitcoinu (BTC).

Mnozí investoři si proto kladou otázku, kdy je správné vstoupit do investice a kdy z ní vystoupit, a používají přitom různé metody oceňování. Analýza BTC je vzrušující hra, protože cena této kryptoměny neustále kolísá. K výkyvům v ocenění dochází samozřejmě u všech ostatních finančních nástrojů, ale právě kryptoměny se vyznačují obzvláště velkými výkyvy.

Několik let existence BTC a dalších kryptoměn jasně ukázalo, že dynamika trhu je mnohem živější a neklidnější ve srovnání s tím, co lze pozorovat na akciovém nebo forexovém trhu, což samozřejmě jasně ovlivňuje riziko investice.

Někdy se investoři snaží předpovědět správný okamžik vstupu a výstupu z investice na základě makroekonomických událostí a zpráv z odvětví. Níže uvádíme několik příkladů, které jistě nemohly uniknout nikomu, kdo neustále sleduje měnící se kurz BTC.

Výše uvedené je jen několik příkladů toho, co v posledních letech zajímalo ty, kteří investovali do BTC. To však není to, co zajímá především ty, kteří se zaměřují na technickou analýzu. Technická analýza představuje matematičtější přístup k oceňování aktiv.

I když většina výše uvedeného má význam pro dlouhodobý investiční přístup, technická analýza používá nástroje, které mohou být užitečné jak pro krátkodobé, tak pro dlouhodobé strategie.

Ocenění BTC a dalších kryptoměn samozřejmě nemusí vždy korelovat s historickými daty, takže jediným rozumným řešením se zdá být šikovná kombinace informací pocházejících z trhu spolu s technickou analýzou. Jinými slovy, ocenění kryptoměny může být s jistotou založeno na fundamentálním a technickém ocenění. Nicméně ne každý kryptoměnový nadšenec používá kombinaci obou metod.

BTC se může pohybovat třemi směry - může růst, klesat nebo se držet. Pokud je trend rostoucí, nazýváme jej býčím trhem, pokud je klesající, nazýváme jej medvědím trhem. Někteří lidé se řídí trendem a rozhodují se o nákupu a prodeji tímto způsobem.

Je důležité mít na paměti, že charakteristickým rysem BTC a dalších kryptoměn je, že v rámci jednoho trendu dochází k mnoha korekcím a pullbackům, takže se mnohým začátečníkům zdá, že trend byl prolomen, což je mylné zjištění.

Uptrend nebo downtrend může obsahovat až tucet menších odrazů. Pro investory, kteří již strávili nějaký čas analýzou ceny BTC, je to zcela zřejmé, ale pro začínající obchodníky mohou být malé výkyvy v rámci jednoho většího trendu velkou překážkou pro zachování chladné hlavy a setrvání u předem stanovené investiční strategie.

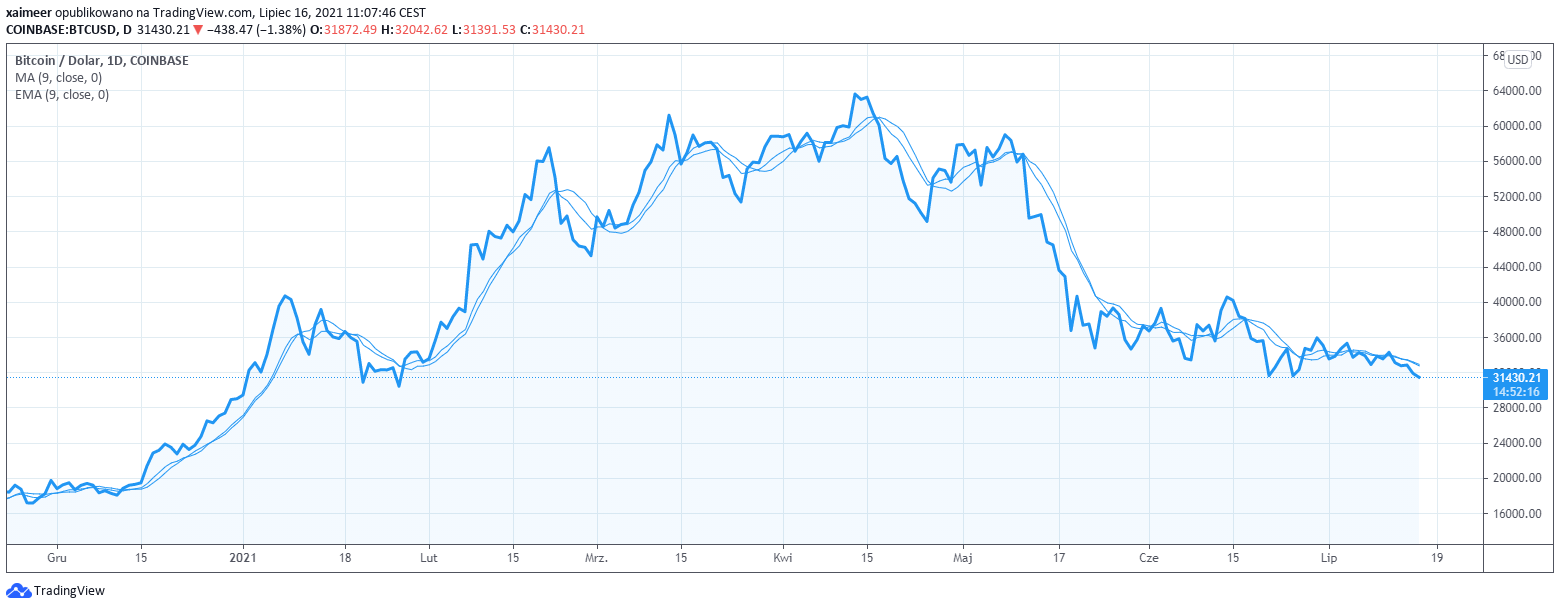

Klouzavý průměr je často používaným ukazatelem, který se používá k předpovídání ceny BTC. Princip klouzavého průměru umožňuje vyloučit krátkodobé výkyvy ceny, takže výsledek není zkreslen krátkodobými výkyvy typickými pro kryptoměny.

Klouzavý průměr lze samozřejmě vypočítat pro téměř libovolné časové období. Dobrou praxí se však stalo vypočítat průměr za 50, 100 nebo 200 dní. Klouzavý průměr samozřejmě není dobrým měřítkem, pokud se analyzuje příliš krátké časové období.

Při kontrole klouzavých průměrů pro BTC lze narazit na exponenciální klouzavý průměr, který dává větší váhu novějším údajům v grafu. Exponenciální klouzavý průměr (EMA) je tedy citlivější na novější zprávy z trhu než standardní tzv. jednoduchý klouzavý průměr (SMA).

Kromě toho se setkáte s mnoha dalšími variantami klouzavých průměrů. Mezi ně patří vážený klouzavý průměr (WMA) nebo Hullův klouzavý průměr (HMA).

Klouzavé průměry jsou považovány za dobrý nástroj pro měření možné cenové hybnosti a analýzu trendů. Mějte na paměti, že klouzavý průměr je zpožděný indikátor a nedoporučuje se pro předpovídání budoucích pohybů.

Jedná se o měřítko, které se používá k potvrzení viditelného trendu. Je důležité vědět, že průměry nejsou účinným nástrojem, když se trh nachází v konsolidaci (boční trend).

Jak lze klouzavé průměry interpretovat? Průměry nanesené na graf jsou znázorněny jako nepravidelně tvarované čáry. Běžným použitím klouzavého průměru je překrytí krátkodobého a dlouhodobého průměru v grafu.

Pokud krátkodobý průměr protne dlouhodobý průměr při pohybu vzhůru (tzv. zlatý kříž), znamená to býčí trend. V opačném případě je trend medvědí (kříž smrti).

Základem analýzy klouzavého průměru je zkontrolovat, jak daleko je vypočtený průměr od aktuální ceny. Pokud je cena výrazně vzdálená od vypočteného průměru, můžete očekávat, že se cena bude pohybovat ve směru průměru (nahoru nebo dolů).

Co byste ještě měli vědět o klouzavých průměrech? Pokud jsou na grafu patrné stále kratší vlny krátkodobého průměru, znamená to, že lze očekávat korekci. Čím plošší je klouzavý průměr, tím slabší je trend.

Když hledáme předpovědi budoucích cenových pohybů na grafech kryptoměn, velmi často vidíme body podpory a odporu.

Bod podpory je bod pod aktuální cenou. Je to bod, který naznačuje, že je pravděpodobný pohyb ceny směrem nahoru. Bod odporu je naopak místo, které se nachází nad současným oceněním a je překážkou pro růst ceny nad tento bod.

Body tohoto typu se identifikují na základě analýzy minulých událostí. Zajímavé je, že neexistuje jediná metoda, která by určovala zónu podpory nebo odporu. Existuje několik metod, které vycházejí z různých údajů.

Základní metoda říká, že bod odporu je místo, kde počet prodejních příkazů převažuje nad příkazy kupujících, což tlačí cenu níže. V případě bodu se jedná o místo, kde poptávka po aktivu převyšuje nabídku.

Mezi údaje, které se někdy berou v úvahu při určování bodů podpory a odporu, patří:

Pokud se měna několikrát vrátí k určitému bodu podpory nebo odporu, stává se tento bod pro analytiky silnějším a výraznějším. Je třeba poznamenat, že ne každý bod je stejně výrazný, takže rozdělení na lehčí a silnější body je zcela přirozené.

Při určování bodů podpory je samozřejmě nutné určit, pro jaké časové rozmezí chceme body podpory a odporu určit. V případě BTC obchodníci obvykle hledají body na víceměsíčních nebo víceletých grafech.

Určení bodů je krokem k určení linií a úrovní podpory a odporu. Několik bodů v grafu, které lze spojit vodorovnou čarou, definuje zónu podpory nebo rezistence.

Fibonacciho úrovně jsou dalším oblíbeným příkladem technické analýzy. Jedná se o metodu, která využívá tzv. zlaté dělení. Jedná se o rozdělení úsečky na dvě části tak, aby poměr délky delší části odpovídal poměru délky delší části k délce celé úsečky. Zjednodušeně řečeno je to jednoduše číslo 1,61803 39388. Toto číslo je odvozeno z níže uvedeného vzorce.

Zlatý řez je neobvyklé číslo, protože se opakuje v mnoha různých oblastech života. Je to číslo, které je považováno za přirozený poměr různých věcí vyskytujících se ve vesmíru. Jinými slovy, moderní věda konstatuje, že zlatý řez se vyskytuje v mnoha různých oblastech.

Mimo jiné: malířství (zachování proporcí), architektura (např. proporce zachované při stavbě antického Pantheonu), biologie (cykly mozkových vln, schéma uspořádání lidského těla, listové nervy), optimalizace (metoda zlatého řezu), matematika (široké využití, nejznámější je spojení s Fibonacciho posloupností, kromě toho existuje mnoho dalších podobných příkladů), finance (analýzy prováděné na finančních trzích).

Podle zlatého Fibonacciho čísla se v technické analýze používají poměry 0,382 (38,2 %), 0,500 (50 %), 0,618 (61,8 % ). Každá následující úroveň je vyšší než ta předchozí o 1,618. Tato aplikace zlatého čísla na finančních trzích je známá jako Fibonacciho oblouk nebo Fibonacciho retracement.

Tyto úrovně se používají k určení úrovní podpory a odporu. Na grafu jsou obvykle nakresleny tři oblouky (může jich být i více), které jsou orientovány k místnímu vrcholu nebo minimu. Oblouky protínají trendové čáry mezi posledními maximálními odchylkami. Obecný předpoklad pro použití těchto úrovní je založen na teorii, že při pohybu ceny v trendu je možné, aby cena prorazila nebo ustoupila na určité úrovně, které jsou spojeny s poměry odvozenými od zlatého čísla.

Fibonacciho úsečky lze také vykreslit na časové ose. V tomto případě mají spíše podobu svislých než vodorovných čar. To znamená, že se měří časový úsek mezi výskytem extrému v ocenění určitého finančního nástroje.

Kritici používání Fibonacciho úrovní poukazují na to, že identifikace řady poměrně univerzálních minim a maxim přirozeně zvyšuje pravděpodobnost, že se cena zastaví na jedné z úrovní zakreslených v grafu.

Index relativní síly, známý jako RSI, je ukazatel, který určuje sílu trendu. Jedná se o vysoce ceněný indikátor relativní síly, který se používá k měření rychlosti a změny cenových pohybů. Vychází z údajů z vybraného časového období. RSI je vysoce ceněný a opakovaně se osvědčil jako jeden z nejoblíbenějších ukazatelů používaných v technické analýze. Je založen na klouzavém průměru a nabývá hodnot od 0 do 100.

K výpočtu potřebujeme A) průměrnou hodnotu nárůstu uzavírací ceny z y dnů a B) průměrnou hodnotu poklesu uzavírací ceny z y dnů. Vydělením jedné hodnoty druhou (A/B) získáme RSI.

Obvykle RSI nad 70 je prodejní signál. Na druhou stranu nízká úroveň indikátoru dosahující hodnoty pod 30 je signálem k nákupu. Interpretace je samozřejmě pouze konvenční a záleží na strategii obchodníka, jakou úroveň indikátoru RSI na základě toho určí jako dostatečnou pro nákup nebo prodej. Někteří obchodníci například používají úrovně 80 a 20 bodů.

MACD - klouzavý průměr konvergence/divergence indikátor. MACD měří sílu trendu a poskytuje signály k prodeji nebo nákupu. Tento ukazatel je založen na rozdílu mezi různými klouzavými průměry.

Nejčastěji se používají klouzavé průměry EMA (exponenciální klouzavý průměr) a SMA (jednoduchý klouzavý průměr). V praxi se dlouhodobý průměr odečítá od krátkodobého průměru. Obvykle se používá průměr za 26 a 12 období. Pro MACD je zapotřebí pomocná signální čára. Jedná se o průměr výsledné linie MACD (obvykle ve formě exponenciálního průměru). Na grafu má MACD podobu čáry nebo histogramu (tzv. svislé sloupce).

Pokud linie MACD protne signální linii stoupající na grafu zdola nahoru, lze to považovat za signál oznamující vzestupný trend (a tedy vybízející k nákupu). Pokud se naopak signální linie protne shora dolů, jedná se o signál doporučující prodej. Zjednodušeně řečeno, indikátor MACD pomáhá vidět rozdíl mezi různými klouzavými průměry a umožňuje tak obchodníkovi přesněji identifikovat trend.

Úkolem stochastického oscilátoru je měřit míru změny ceny mezi cenami z jednoho období. Tato akce může potvrdit nebo vyvrátit trend. Tento oscilátor je založen na pozorování, že v rostoucím trendu se ceny obvykle pohybují blízko horní hranice cenového rozpětí. V klesajících trendech mají ceny tendenci pohybovat se směrem ke spodní části rozpětí.

n - počet období, Maximální nebo minimální cena od určitého počtu období zpět.

Pásma vymezují dolní a horní cenovou hranici. Střední pásmo je n-periodický klouzavý průměr. Horní pásmo je k-násobek směrodatné odchylky n-periody nad středním pásmem. Spodní pásmo je naopak k-násobkem směrodatné odchylky n-období pod středním pásmem. Obvykle se za k považuje hodnota 2, zatímco n = 20 period. Bollingerova pásma vynesená na grafu velmi jasně představují volatilitu trhu. Z pohledu investora se jeví jako rozumné prodat aktivum, když se cena blíží k horní hranici, a nakoupit ho, když se cena blíží k dolní hranici.

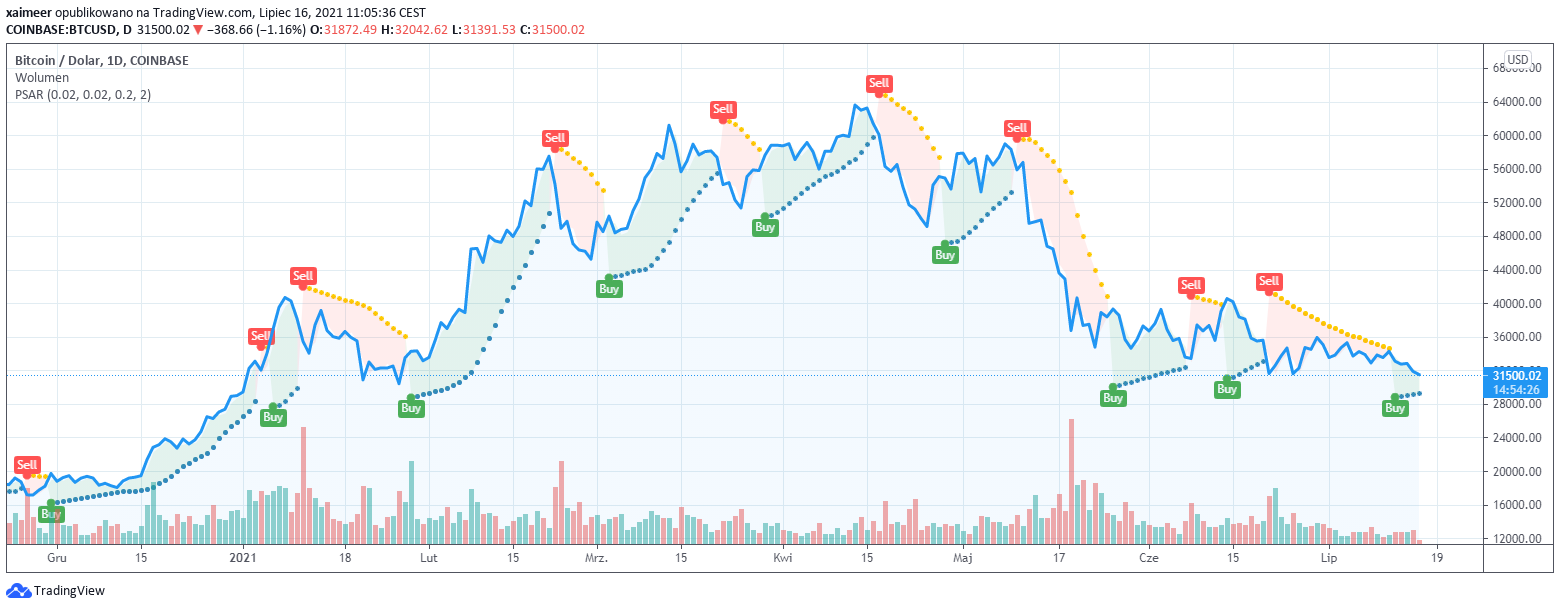

Parabolic SAR je indikátor, který určuje na grafu úrovně trendových zastávek a zvratů. Aniž bychom zacházeli do podrobností o tom, jak se tento ukazatel vypočítává, stačí poznamenat, že ukazatel generovaný pomocí analytického nástroje pomocí intuitivních teček ukazuje oblasti pod nebo nad cenou. Tečky pod cenou naznačují rostoucí trend. Tečky nad cenou naznačují klesající trend.

Koupit, když jsou tečky na grafu pod aktuální cenou. Okamžik k prodeji je, když jsou tečky nad aktuální cenou. Zajímavé je, že podle Srovnání tří technických metod obchodování VS. BUY-AND-HOLD PRO TRH S&P 500 by Timothy C. Pistole na základě 17 let výzkumu zjistil, že účinnost SAR dosahuje až 95 %. Samozřejmě se nejedná o studii provedenou na základě BTC, nicméně potvrzuje, že Parabolic SAR je indikátor, o kterém stojí za to vědět.

Podle teorie Eliotových vln se ocenění aktiva mění v souladu s cykly založenými na Fibonacciho číselných posloupnostech. Podle této teorie se trh pohybuje pomocí určitého počtu vrcholů a poklesů. Tento ukazatel je založen na analýze přirozeného rytmu psychologie davu na trhu. Eliotovy vlny jsou proto použitelné na trzích, které mají mnoho účastníků. Jedná se o ukazatel, který lze v případě BTC snadno analyzovat.

Hlava a ramena je jedním z nejčastěji zmiňovaných vzorů při analýze BTC. Je to bod, kdy vzestupný trend začíná pomalu ztrácet dynamiku. Vzniká tak charakteristický obrazec, který konvenčně připomíná hlavu a ramena. Jedná se o klasický příklad technické analýzy a jednu ze základních cenových struktur pro obrat vzestupného trendu. Jedná se o strukturu skládající se ze tří maxim. Levý vrchol je levé rameno, střední vrchol, tzv. hlava, je nejvyšší vrchol, za nímž následuje třetí nižší vrchol, který je pravé rameno.

Kromě sledování obrazce na grafu je také důležité si všímat, zda je objem obchodů v době formace hlavy menší než v době formace levého ramene. Jedná se o charakteristický moment, který oznamuje oslabení rostoucího trendu. Během pravého ramene by měl být objem obchodů ještě menší. Potvrzením úspěšného čtení grafu by měl být následný pokles ceny. Obchodník, který si takového vzorce v grafu všimne, by měl zvážit prodej, aby se ochránil před poklesem ocenění.

Příkladem obrazce naznačujícího pokračování trendu jsou tzv. pennanty. Jedná se o situaci, kdy dojde k velkému pohybu (např. směrem vzhůru), po kterém následuje období konsolidace. Graf v takovém okamžiku připomíná stožár. Období konsolidace by mělo mít nižší objem, zatímco okamžik průrazu je doprovázen vyšším objemem.

Penanty jsou postřehem, který by měl investory naladit na býčí vlnu. V pennantu cenové pohyby pravidelně slábnou, dokud nedojde k dalšímu průrazu. Obchodník, který pozoruje pennanty, může využít okamžiku, kdy se cena konsoliduje a připomíná vlajku, k nákupu daného finančního nástroje před očekávaným průrazem. Mnoho obchodníků kombinuje pennanty s dalšími ukazateli technické analýzy, např. RSI, aby potvrdili své pozorování.

Vzestupný klín je formace na grafu, kterou lze pozorovat během krátkých vzestupů při dlouhých poklesech (nebo během poslední fáze býčího trhu). Klínem nazýváme vzor na grafu v podobě vzestupů následovaných pády. Tyto vzestupy a pády mají obvykle nejméně 4 zlomové body. Obecně platí, že během tzv. klínu se udržuje rostoucí trend, zatímco objem transakcí klesá.

Když se vzestupy a pády začínají zmenšovat, může to být signál, že cena klesá. Na první pohled to zní poměrně složitě, ale když se podíváte na grafy, rychle zjistíte, že rozpoznat klín není nijak složité. Podobnou situací je klesající klín, který se rovněž skládá z nejméně čtyř otočných bodů. V klesajícím klínu je ohlášen růst ceny, který naznačuje rozhodnutí o nákupu.

Trojúhelníky jsou příkladem vzoru, který naznačuje pokračování dřívějšího pohybu. Tento typ obrazce je definován dvěma sbíhajícími se přímkami procházejícími dvěma maximy a dvěma minimy. Takto jsou nakresleny čtyři body a dvě přímky.

Zjednodušeně řečeno, pokud se tyto linie sbíhají do trojúhelníku, můžeme hovořit o očekávaném pokračování trendu. Trojúhelníky mohou mít podobu sestupného nebo vzestupného trojúhelníku. Trojúhelníky mohou mít podobu klesajícího nebo vzestupného trojúhelníku. Vyšší vrchol naznačuje býčí tendenci. Naopak nízký vrchol trojúhelníku naznačuje medvědí výhled.

O divergenci hovoříme tehdy, když je patrný nesoulad mezi informacemi z indikátorů a vzorů grafů. Pozorování divergence by mělo být signálem, který zvyšuje pravděpodobnost korekce.

Nepřehlédnutelným prvkem je analýza japonských svíčkových grafů. Každá svíčka je popisem cenové akce v určitém časovém období. Svíčka se vytvoří na základě otevírací ceny, maximální zaznamenané ceny a nejnižší ceny zaznamenané v dané časové jednotce.

Čtení údajů ze svíčkového grafu tak poskytuje úplné informace o aktuálním a minulém ocenění finančního nástroje. Pokud se podíváme na graf s hodinovými intervaly, pak při prohlížení dat za jeden den uvidíme na grafu 24 svíček, přičemž každá svíčka označuje chování svíčky během konkrétní hodiny. Při 15minutovém intervalu by to bylo 96 svíček za jeden den. Z jakých složek se skládá svíčka?

Při čtení svíčkových grafů lze kromě suchých údajů o ocenění vidět také signály do budoucna. Pokud se například na vrcholu svíček vzestupného trendu (býčího) objeví dlouhé knoty, může to znamenat, že síla vzestupného trendu klesá a trend může brzy skončit nebo se může objevit nový trend s jiným sklonem. Dlouhé knoty na vrcholu klesajících (medvědích) svíček mohou naopak naznačovat obrat trendu.

Analytici svíčkových grafů navíc čtou signály na základě svíčkových obrazců. Zkušení analytici jsou schopni identifikovat tucet nebo dokonce několik desítek různých svíčkových obrazců, které mohou naznačovat býčí nebo medvědí signály. Níže je uvedeno několik jednoduchých příkladů.

Padající hvězda - tento obrazec připomíná obrácené kladivo. Malé tělo, malý (nebo žádný) spodní stín, jasný horní stín. Jedná se o vzorec, který signalizuje pokles po vzestupném trendu.

Svícen Tři černé vrány - tři červené klesající následující svíčky, které jsou medvědí signály.

Doji - svíčka, jejíž otevírací a zavírací cena jsou stejné. Svíčka Doji nemá tělo a skládá se z knotu. Je to známka nerozhodnosti, která může naznačovat výraznou změnu na trhu. Doji, který je postaven z dlouhého spodního účtu, lze interpretovat jako jemné znamení nadcházejícího býčího trhu. Dlouhý vzestupný knot může být naopak nenápadným znamením nadcházejícího býčího trhu.

Odpověď na otázku o účinnosti technické analýzy nemůže být jednoznačná. Technická analýza je jistě užitečným nástrojem, protože strukturuje určité opakující se chování trhu. Obchodníci, kteří berou v úvahu technickou analýzu a vidí určité vzorce, mají určitou výhodu oproti obchodníkům, kteří technickou analýzu při své analýze nezohledňují. Na burzovních platformách lze nalézt indikátory jako RSI, stochastický oscilátor, MACD a mnoho dalších.

Moderní investor se nemusí zabývat jejich výpočtem, ale zbývá mu to nejtěžší, a to správně je interpretovat. Téměř každá kryptoměna, včetně BTC, má určité opakující se vzorce, které nelze ignorovat. Získání znalostí technické analýzy a její doplnění o fundamentální analýzu může být velmi užitečné pro získání výhody na konkurenčním trhu.

Obsah