Egera | Безпечна обмін валют та фондової біржі

Технічний аналіз визначається як набір методів, метою яких є прогнозування майбутньої ціни або ціни даного активу. Це можуть бути цінні папери, товари чи валюти. Технічний аналіз є одним з популярних способів визначити майбутню ціну біткойна. У першій частині статті представлені загальні характеристики технічного аналізу, а в решті представлені показники та закономірності, які відносно часто використовуються для аналізу BTC.

Метою технічного аналізу є оцінка моментів, коли інвестор повинен прийняти рішення придбати чи продати актив. Технічний аналіз спирається на статистичний аналіз. Трохи спрощуючи загальні характеристики технічного аналізу, можна сказати, що використовувані моделі припускають, що ціна акцій змінюється відповідно до повторюваних закономірностей.

Ці діаграми можуть мати форму геометричних фігур, які можна прочитати на графіку, або форму розрахунків, зроблених на основі статистичних показників. Технічний аналіз припускає, що ціни підкоряються тенденціям і що історія повторюється, і, отже, на основі історичних даних можна робити прогнози на майбутнє.

Відмінність від фундаментального аналізу полягає в тому, що технічний аналіз не враховує макроекономічні фактори. Дані, що використовуються для прогнозування майбутньої оцінки, зчитуються безпосередньо з діаграми. Хоча технічний аналіз суттєво відрізняється від фундаментального, звичайно, обидва методи можна використовувати одночасно. Фундаментальний аналіз відповідає на питання, який актив варто придбати чи продати, тоді як технічний аналіз пояснює, коли це робити.

Біткойн - це криптовалюта, про яку чули майже всі. Тим часом слід зазначити, що він був представлений лише в 2009 році. Це означає, що історія найпопулярнішої криптовалюти все ще досить коротка.

Ключовий принцип роботи полягає в тому, що це децентралізована криптовалюта. У випадку зі стандартними фіатними валютами функціонування валюти базується на довірі до центрального емітента. У випадку з біткойнами ситуація зовсім інша, і тут основою є безпека, яку забезпечує топологія однорангової мережі. Для роботи мережі використовується технологія блокчейн, яка забезпечує безпеку транзакцій. BTC не пов'язана з жодними банками чи урядами.

Люди з біткойнами (BTC) мають власний криптографічний ключ, за допомогою якого вони можуть приймати та отримувати кошти. Транзакції можна здійснювати за допомогою програмного забезпечення на комп’ютері, смартфоні або на так званому холодному апаратному гаманці.

Дуже характерним елементом BTC є обмеження пропозиції одиниць BTC на рівні 21 мільйона одиниць, що чинить сильний дефляційний тиск. Таким чином, експерти підраховують, що це криптовалюта, яка не піддається інфляції.

Сильний дефляційний тиск змушує багатьох людей у біткойнах бачити спосіб зберегти вартість грошей з часом. Більшість людей, які цікавляться біткойнами, розглядають це як інвестицію. Варто зазначити, що це актив, який надзвичайно вразливий до міхура, особливо, оскільки біткойн (BTC) стабільно зростає у популярності.

Таким чином, багато інвесторів вважають правильним момент для входу та виходу з інвестицій, використовуючи різні методи оцінки. Аналіз BTC - захоплююча гра, оскільки ціна цієї криптовалюти постійно коливається. Звичайно, існують відмінності в оцінці з усіма іншими фінансовими інструментами, але саме криптовалюти характеризуються надзвичайно високою волатильністю.

Десяток років існування BTC та інших криптовалют наочно показали, що динаміка ринку набагато жвавіша та бурхливіша порівняно з тим, що можна спостерігати на фондовому ринку або на ринку форекс, що, звичайно, однозначно впливає на інвестиційний ризик.

Іноді інвестори намагаються передбачити правильний час для вступу та виходу з інвестиції на основі макроекономічного розвитку та вступних новин галузі. Нижче наведено кілька прикладів, які точно не змогли уникнути тих, хто постійно спостерігає за постійно мінливим курсом BTC.

Вищезазначене - лише кілька прикладів інформації, яка зацікавила людей, які інвестували в BTC в останні роки. Однак на цьому технічний аналіз зосереджений головним чином. Технічний аналіз - це більш математичний підхід до оцінки активів.

Більшість вищезазначеної інформації впливає на довгостроковий підхід до інвестицій, тоді як технічний аналіз використовує інструменти, які можуть бути корисними як для короткострокових, так і для довгострокових стратегій.

Звичайно, оцінка BTC та інших криптовалют не завжди повинна співвідноситися з історичними даними, тому єдиним розумним рішенням видається вміле поєднання інформації, що надходить з ринку, та технічного аналізу. Іншими словами, оцінка криптовалюти може впевнено базуватися на фундаментальній та технічній оцінці. І все-таки не кожен любитель криптовалют використовує комбінацію обох методів.

BTC може рухатися в трьох напрямках - ви можете побачити, як він піднімається, падає або утримується. Якщо тенденція зростає, ми говоримо, що ринок - це бичачий ринок, тоді як тенденція падає, ми говоримо про ведмежий ринок. Деякі люди йдуть за тенденцією і таким чином приймають рішення про купівлю-продаж.

Слід мати на увазі, що характерною особливістю BTC та інших криптовалют є те, що в межах однієї тенденції існує безліч виправлень та вилучень коштів, тому багато початківців можуть думати, що ця тенденція була порушена, що є неправильним спостереженням.

Тенденція до зростання або зниження може включати навіть кілька менших відскоків. Для інвесторів, які вже витратили певний час на аналіз курсу BTC, це дуже очевидно, але для початківців інвесторів незначні коливання в межах однієї більшої тенденції можуть стати великою перешкодою для того, щоб залишатися холодними та дотримуватися раніше прийнятої інвестиційної стратегії.

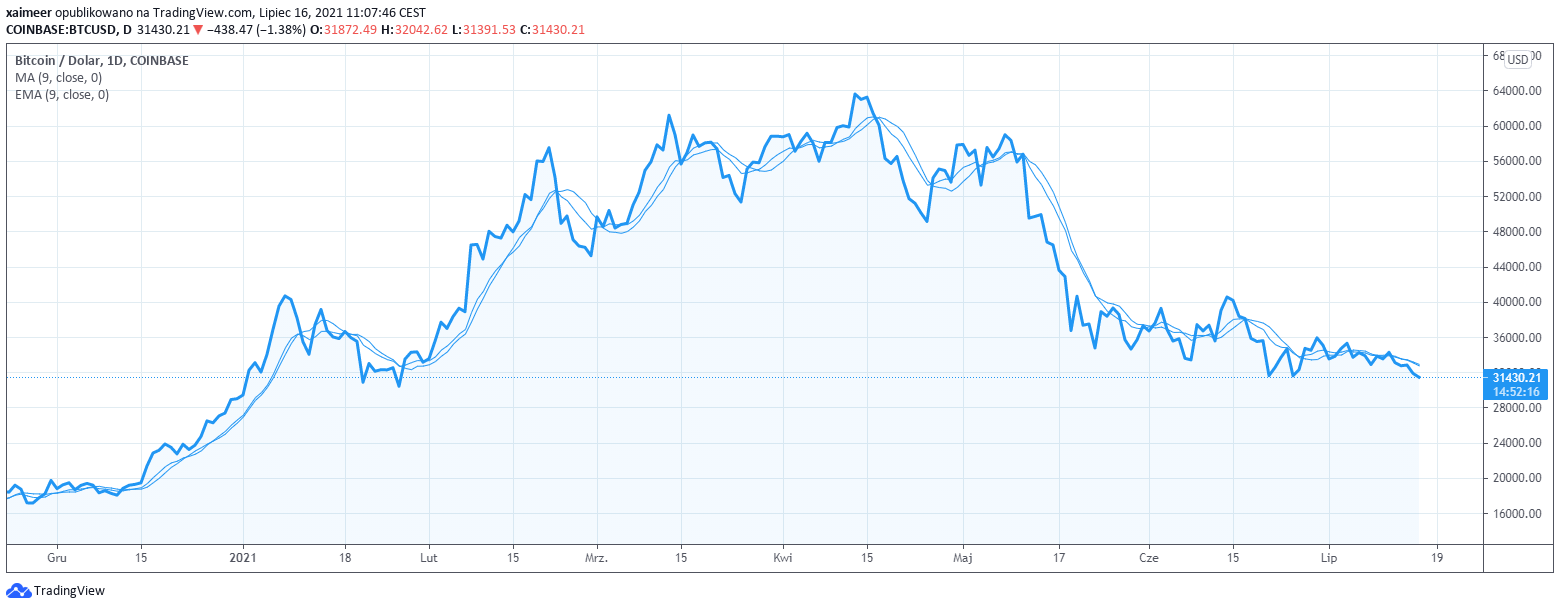

Ковзна середня - це часто використовуваний показник, який використовується для прогнозування ціни BTC. Принцип ковзної середньої дозволяє відкидати короткочасні коливання цін, щоб результат не порушувався короткими коливаннями, характерними для криптовалют.

Звичайно, ковзне середнє можна обчислити майже будь-який проміжок часу. Однак стало доброю практикою вважати середнє за 50, 100 або 200 днів. Очевидно, що ковзна середня не буде хорошим показником, коли аналіз занадто короткий проміжок часу.

Перевіряючи ковзні середні для BTC, ви можете зіткнутися з експоненціальною ковзною середньою, яка надає більшої ваги новим даним на графіку. Таким чином, експоненціальне середнє (EMA) є більш чутливим до нових новин ринку, ніж стандартна так звана проста ковзна середня (SMA).

Крім того, існує безліч інших варіацій ковзних середніх. До них належать зважена ковзна середня (WMA) або ковзна середня (HMA).

Ковзні середні - це показник, який вважається хорошим інструментом для вивчення можливого цінового імпульсу та вивчення тенденції. Ви повинні мати на увазі, що ковзаюче середнє є показником відставання і навряд чи рекомендується для прогнозування майбутніх рухів.

Це міра, що використовується для підтвердження видимої тенденції. Варто знати, що середні показники не є ефективним інструментом, коли ринок консолідується (побічна тенденція).

Як можна інтерпретувати ковзні середні? Засоби на графіку відображаються у вигляді ліній неправильної форми. Популярним використанням ковзного середнього є накладання короткострокових та довгострокових середніх на графік.

Якщо короткострокове середнє перетинає середнє довгострокове (це називається Золотим Хрестом), це вказує на бичачий тренд. Якщо все навпаки, тенденція є ведмежою (Хрест Смерті).

Основою аналізу ковзного середнього є перевірка відстані середнього від поточної норми. Якщо курс чітко відхиляється від розрахункового середнього, тоді можна очікувати, що курс буде рухатися у своєму напрямку (вгору або вниз).

Що ще варто знати про ковзні середні? Коли графік показує все коротші хвилі в середньостроковому періоді, це означає, що можна очікувати корекції. Чим більше вирівнюється ковзна середня, тим слабшою є досліджувана тенденція.

Коли ми шукаємо прогнози майбутнього руху цін на криптовалютних графіках, ви часто можете знайти інформацію про пункт підтримки та опір.

Точка підтримки - це місце нижче поточної ціни. Це момент, коли це вказує на те, що ціна, ймовірно, рухатиметься вгору. З іншого боку, точка опору знаходиться там, де вона перевищує поточну оцінку, і є перешкодою для зростання ціни вище цієї точки.

Точки цього типу визначаються шляхом аналізу минулих подій. Цікаво, що не існує єдиного методу, який визначає зону опори чи опору. Існує кілька методів, які спираються на різні дані.

Основний метод полягає в тому, що точка опору - це місце, де кількість замовлень на продаж перевищує замовлення покупців, що штовхає ціну вниз. У випадку з пунктом, тут попит на актив перевищує пропозицію.

Крім того, дані, які іноді враховуються при визначенні точки опори та опору, включають:

Якщо курс валюти кілька разів повертається до певної точки підтримки чи опору, цей момент посилюється і стає дедалі виразнішим для аналітиків. Слід зазначити, що не кожна точка однаково виразна, тому поділ на світліші та сильніші точки є цілком природним.

Призначаючи точки опори, звичайно, вам потрібно визначити, на який період часу ви хочете визначити точки опори та опору. У випадку з BTC, трейдери зазвичай шукають бали на багатомісячних або багаторічних графіках.

Позначення точок - це крок до пошуку лінії та рівня підтримки та опору. Кілька точок, які можна з’єднати горизонтальною лінією на графіку, позначають зону підтримки або зону опору.

Рівні Фібоначчі - ще один популярний приклад технічного аналізу. Це метод, який використовує так званий золотий перетин. Це поділ відрізка на дві частини, так що відношення довжини довшої частини відповідає відношенню довжини довшої частини до довжини всього відрізка. Простіше кажучи, це просто число 1,61803 39388. Це число отримано з формули нижче.

Золотий перетин - це настільки незвичне число, що воно повторюється у багатьох різних аспектах життя. Це число, яке приймається за природну частку різних речей у Всесвіті. Іншими словами, сучасна наука визнає, що золотий перетин зустрічається в різних областях.

Серед іншого: живопис (підтримка пропорцій), архітектура (наприклад, пропорції, збережені при будівництві древнього Пантеону), біологія (цикли мозкових хвиль, схема розташування людського тіла, листяні нерви), оптимізація (метод золотого перерізу), математика (широке застосування, найпопулярнішим є зв’язок із послідовністю Фібоначчі, подібних прикладів набагато більше), фінанси (аналіз, проведений на фінансових ринках).

Відповідно до золотого числа Фібоначчі, технічний аналіз використовує коефіцієнти 0,382 (38,2%), 0,500 (50%), 0,618 (61,8%). Кожен наступний рівень вищий за попередній на 1,618. Таке використання золотого числа на фінансових ринках відоме як дуга Фібоначчі або відновлення Фібоначчі.

Ці рівні використовуються для визначення рівнів підтримки та опору. Як правило, діаграма малює три дуги (може бути і більше), які відносяться до локального максимуму або мінімуму. Дуги перетинають лінії тренду між останніми максимальними відхиленнями. Загальне припущення щодо використання таких рівнів ґрунтується на теорії, згідно з якою, коли ціна рухається відповідно до тенденції, можна пробитись або відкотитись до певних рівнів, які пов’язані з факторами, що виникають із золотого числа.

Епізоди Фібоначчі також можна нанести на графік часової шкали. У цьому випадку вони набувають форми вертикальних, а не горизонтальних ліній. Це означає, що вимірюється проміжок часу між виникненням екстремуму в оцінці конкретного фінансового інструменту.

Критики використання рівнів Фібоначчі вказують на те, що встановлення декількох досить універсальних мінімумів і максимумів природно збільшує ймовірність зупинки ціни на одному з рівнів, нанесених на графік.

Індекс відносної сили, відомий як RSI, є показником, що визначає силу тенденції. Це цінний Індекс відносної сили, який вимірює швидкість і зміну руху цін. Він базується на даних за вибраний період часу. RSI цінується і неодноразово доводиться, що не випадково це один з найпопулярніших показників, що використовується в технічному аналізі. Він базується на ковзній середній і становить від 0 до 100.

Для розрахунку нам потрібні A) середнє значення зростання ціни закриття за y днів і B) середнє значення зниження ціни за z y днів. Поділивши одне значення на інше (A / B), ви отримаєте RSI.

Як правило, RSI вище 70 - це сигнал, який спрямовує торговця здійснити продаж. З іншого боку, низький рівень показника нижче 30 є сигналом до покупки. Звичайно, тлумачення є лише договірним, і лише стратегія інвестора залежить від величини показника RSI, якого буде достатньо для здійснення купівлі чи продажу на цій основі. Наприклад, деякі люди використовують рівні 80 і 20 балів.

MACD - Показник конвергенції / дивергенції ковзних середніх. MACD вимірює силу тренду і подає сигнали до продажу або купівлі. Цей показник базується на різниці між різними ковзаючими середніми.

Найпоширенішими ковзними середніми є EMA (експоненціальна ковзна середня) та SMA (проста ковзна середня). На практиці довгострокове середнє віднімається від короткострокового середнього. Зазвичай використовується в середньому 26 і 12 періодів. Як допомога MACD необхідна сигнальна лінія. Це середнє значення отриманої лінії MACD (зазвичай у формі експоненціального середнього значення). На діаграмі MACD приймає форму лінії або гістограми (так звані вертикальні смуги).

Якщо лінія MACD перетинає сигнальну лінію, піднімаючись по графіку знизу вгору, це може розглядатися як сигнал висхідного тренду (тим самим заохочуючи покупку). З іншого боку, якщо сигнальну лінію перетинають зверху вниз, це сигнал рекомендації до продажу. Простіше кажучи, індикатор MACD допомагає виявити різницю між різними ковзаючими середніми і тим самим дозволяє трейдеру більш точно визначити тенденцію.

Завдання стохастичного генератора полягає у вимірюванні ступеня зміни ціни між цінами протягом певного періоду часу. Така дія може підтвердити або суперечити тезі про те, що тенденція зберігається. Робота цього генератора базується на спостереженні, що у разі висхідних тенденцій ціни, як правило, наближаються до верхньої межі коливань. Однак у випадку спаду тенденцій вони наближаються до нижньої межі визначеного діапазону.

n - кількість періодів, максимальна або мінімальна ціна від заданої кількості періодів назад.

Діапазони визначають нижній та верхній межі ціни. Середня смуга є n-періодом ковзної середньої. Верхня смуга k помножується на стандартне відхилення періоду n над середньою смугою. На відміну від цього, нижня смуга k помножується на стандартне відхилення періоду n періоду нижче середньої смуги. Зазвичай значення k приймають за 2. Однак n = 20 періодів. Смуги Боллінджера, нанесені на графік, дуже чітко демонструють волатильність ринку. З точки зору інвестора, здається розумним продати актив, коли ставка наближається до верхньої межі, а купувати, коли ставка ближча до нижньої межі.

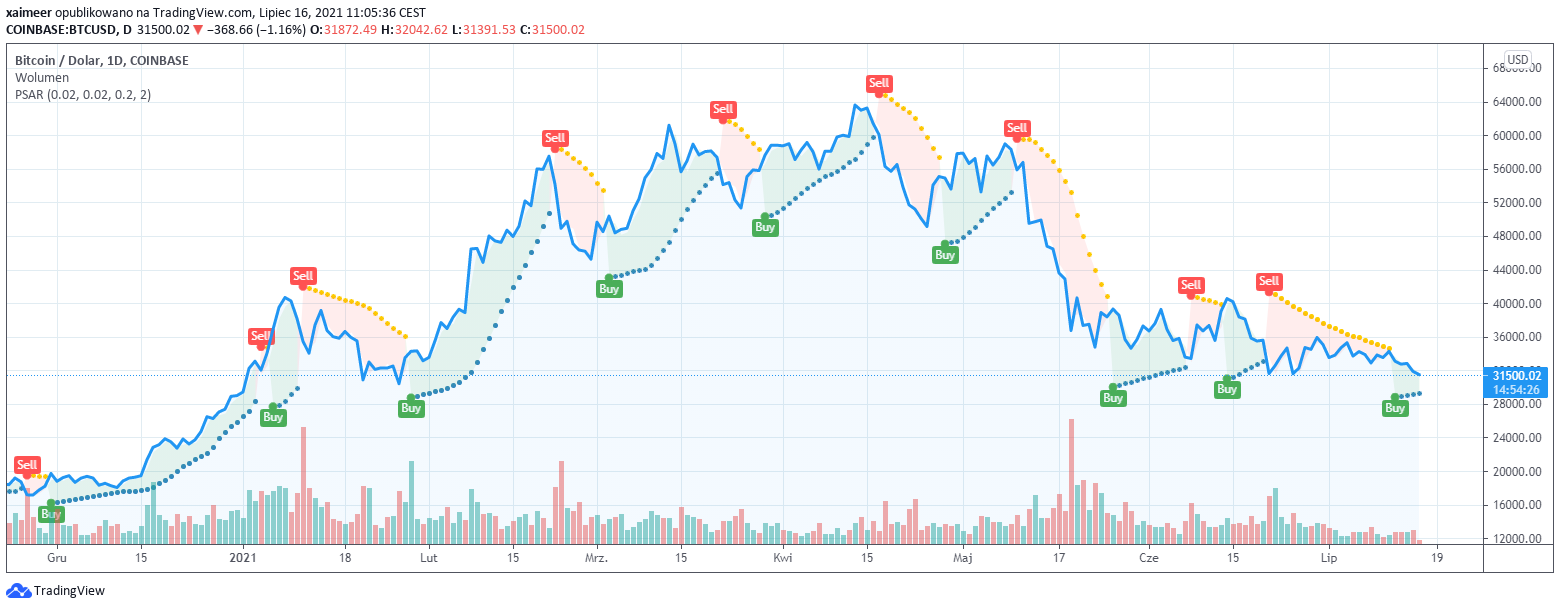

Параболічний коефіцієнт питомого поглинання - це показник, який визначає рівні зупинок та розворотів тенденцій на графіку. Не вдаючись у подробиці того, як розрахувати цей показник, досить зазначити, що показник, сформований аналітичним інструментом з інтуїтивно зрозумілими крапками, показує області нижче або вище ціни. Крапки нижче ціни вказують на зростання. Крапки над ціною вказують на тенденцію до зниження.

Купувати слід тоді, коли крапки на графіку нижче поточної ціни. Момент для продажу - це коли точки перевищують поточну ціну. Цікаво, що за даними "ПОРІВНЕННЯ ТРИХ ТЕХНІЧНИХ МЕТОДІВ ТОРГІВЛІ ПРОТИ. КУПІТЬ І Утримайте на ринку S&P 500 “Тімоті С. Пістолетом, на основі 17-річного дослідження було встановлено, що коефіцієнт питомого поглинання ефективний до 95%. Звичайно, це не дослідження, засноване на BTC, але тим не менше воно підтверджує, що параболічний коефіцієнт поглинання є показником, про який варто знати.

Згідно з теорією хвилі Еліота, оцінка активу змінюється відповідно до циклів, що базуються на рядах чисел Фібоначчі. Згідно з теорією, ринок рухається з використанням певної кількості максимумів і мінімумів. Цей показник базується на аналізі природного ритму психології натовпу на ринку. Тому хвилі Еліота застосовні на ринках, де багато учасників. Це показник, який охоче аналізується у випадку BTC.

Голова і плечі - одна з найбільш часто згадуваних закономірностей при аналізі BTC. Тут висхідний тренд поволі починає втрачати оберти. Таким чином, з’являється характерне розташування, що нагадує голову та руки. Це класика технічного аналізу і одна з основних цінових структур, яка змінює тенденцію до зростання. Це структура з трьох максимумів. Лівий пік означає ліве плече, середній пік або так звана голова - це найвищий пік, за яким слідує нижній третій пік, що позначає майже плече.

Окрім спостереження за візерунком на графіку, необхідно також зазначити, чи менший обсяг обертання під час формування голови менший, ніж при формуванні лівої руки. Це характерний момент послаблення висхідного тренду. Під час правої руки обсяг торгів повинен бути ще меншим. Підтвердженням успішного зчитування даних з діаграми має бути подальше зниження ціни. Інвестор, який помічає такий шаблон на графіку, повинен розглянути можливість продажу, щоб уникнути падіння оцінки.

Прикладом шаблону, що позначає продовження тенденції, є так звані вимпели. Це ситуація, коли багато руху (наприклад, висхідний тренд), за яким настає період консолідації. Тоді графік нагадує флагшток. Період консолідації повинен мати менший обсяг, тоді як прорив супроводжується більшим обсягом.

Вимпели - це спостереження, яке має змусити інвесторів відчувати себе бичаче. У вимпелі рух цін регулярно слабшає, поки не відбудеться черговий розрив. Інвестор, який помітив вимпели, може скористатися моментом, коли ціна консолідується, нагадуючи прапор, щоб придбати фінансовий інструмент до прориву прогнозу. На підтвердження спостереження багато інвесторів поєднують вимпели з іншими показниками технічного аналізу, наприклад, з RSI.

Бичачий клин - це схема, яку можна побачити під час коротких стрибків проти довгострокових мінімумів (або під час останнього бичачого ринку). Клин - це малюнок на графіку у вигляді збільшення, за яким слідують зменшення. Як правило, такі максимуми і мінімуми мають щонайменше 4 точки повороту. Загалом, тенденція до зростання продовжується протягом так званого клину, тоді як обсяг операцій зменшується.

Коли збільшення і зменшення починають знижуватися, це може бути сигналом про те, що ціна падає. На перший погляд, це звучить досить складно, але, подивившись на карти, можна швидко переконатися, що клин не дуже складно розпізнати. Подібна ситуація - низхідний клин, який також має щонайменше чотири поворотні точки. У спадному клині прогнозується зростання цін, що наводить на думку про рішення про покупку.

Прикладом шаблону, який означає продовження більш раннього ходу, є трикутники. Ці типи форм визначаються двома збіжними лініями, проведеними через два максимуми та два мінімуми. Таким чином, визначаються чотири точки і дві лінії.

Якщо говорити простими словами, якщо ці лінії сходяться схоже на трикутник, ми можемо говорити про очікуване продовження тренду. Трикутники можуть мати форму низхідного або висхідного трикутника. Таким чином, окрім підтримання оцінки на аналогічному рівні, вони також можуть пропонувати зниження або зростання цін. Вищий пік означає бичаче ставлення. З іншого боку, низьке положення кінчика трикутника вказує на ведмежий світогляд.

Ми говоримо про розбіжності, коли існує помітна невідповідність між інформацією, що надходить від показників, і схемами діаграм. Помітити розбіжності має бути сигналом, що збільшує ймовірність виправлення.

Елементом, який не можна ігнорувати, є аналіз японських діаграм свічників. Кожна свічка - це опис цінової дії протягом певного періоду часу. Свічка створюється на основі ціни відкриття, максимальної зафіксованої ціни та найнижчої зафіксованої ціни за певну одиницю часу.

Таким чином, зчитування даних зі свічкової діаграми надає повну інформацію про поточну та минулу оцінку даного фінансового інструменту. Якщо ви переглядаєте діаграму з погодинними інтервалами, коли ви переглядаєте дані за один день, ви побачите на графіку 24 свічки, причому кожна свічка інформує про поведінку свічки протягом певної години. У випадку 15-хвилинних інтервалів це було б 96 свічок за один день. З яких елементів складається свічка?

Окрім читання сухих даних про ціни, читання діаграм свічників також показує ознаки майбутнього. Наприклад, якщо ви бачите довгі фітилі на бичачих свічках, це може означати, що сила бичачого свічника падає і тенденція може скоро закінчитися, або може з’явитися нова тенденція з іншим нахилом. Однак у випадку довгих гнітів на ведмежих свічках можна очікувати зміни тенденції.

Крім того, читачі свічників зчитують сигнали з малюнка свічника. Досвідчені аналітики здатні виявити кілька або навіть кілька десятків різних моделей свічників, які можуть припускати бичачі або ведмежі сигнали. Кілька простих прикладів представлені нижче.

Падаюча зірка - це утворення нагадує перевернутий молоток. Маленьке тіло, трохи нижня тінь (або її немає), прозора верхня тінь. Це модель, яка сигналізує про спадний тренд після висхідного тренду.

Три свічники чорних ворон - три червоні ведмежі свічки, слідом за якими є ведмежий сигнал.

Доджі - Свічка з однаковими цінами на відкриття та закриття. Доджі практично позбавлений тіла (коробки) і складається з гніту. Це ознака відсутності рішучості, що може означати значні зміни на ринку. Доджі, який побудований з довгим нижнім рахунком, можна трактувати як незначну ознаку майбутнього бичачого ринку. З іншого боку, Гніт тривалого зростання може бути тонким знаком майбутнього спаду.

Відповідь на питання щодо ефективності технічного аналізу не може бути однозначною. Технічний аналіз, безумовно, є корисним інструментом, оскільки він організовує певні повторювані ринкові поведінки. Інвестори, які розглядають технічний аналіз і бачать певні закономірності, мають певну перевагу перед інвесторами, які не беруть до уваги технічний аналіз у своєму аналізі. Такі індикатори, як RSI, стохастичний генератор, MACD та багато інших, можна знайти на біржових платформах.

Сучасному інвестору не потрібно турбуватися про їх обчислення, тоді як завдання інвестора залишаються найскладнішими, тобто їх правильна інтерпретація. Майже кожна криптовалюта на чолі з BTC має певні повторювані шаблони, які не можна ігнорувати. Вивчення технічного аналізу та додавання до нього фундаментального аналізу може бути дуже корисним для отримання переваги на конкурентному ринку.

Зміст