Egera | Schimb valutar sigur și bursă de valori

Analiza tehnică este definită ca un ansamblu de tehnici al căror scop este de a prognoza prețul viitor sau prețul unui activ dat. Ele pot fi valori mobiliare, mărfuri sau valute. Analiza tehnică este una dintre modalitățile populare de a determina prețul viitor al Bitcoin. Prima parte a acestui articol prezintă caracteristicile generale ale analizei tehnice, în timp ce restul prezintă indicatori și modele care sunt relativ des utilizate pentru analiza BTC.

Scopul analizei tehnice este de a estima momentele în care un investitor ar trebui să decidă să cumpere sau să vândă un activ. Analiza tehnică se bazează pe analiza statistică. Simplificând puțin caracteristicile generale ale analizei tehnice, se poate spune că modelele utilizate presupun că prețul acțiunilor se modifică în funcție de tipare repetate.

Aceste diagrame pot lua forma unor figuri geometrice care pot fi citite pe grafic sau forma calculelor făcute pe baza indicatorilor statistici. Analiza tehnică presupune că prețurile sunt supuse tendințelor și că istoria se repetă și, astfel, pe baza datelor istorice, se pot face predicții pentru viitor.

Diferența cu analiza fundamentală este că analiza tehnică nu ia în considerare factorii macroeconomici. Datele utilizate pentru prognoza evaluării viitoare sunt citite direct din grafic. Deși analiza tehnică este semnificativ diferită de analiza fundamentală, ambele metode pot fi desigur utilizate simultan. Analiza fundamentală răspunde la întrebarea ce activ merită să cumpere sau să vândă, în timp ce analiza tehnică explică când trebuie să o faci.

Bitcoin este o criptomonedă de care aproape toată lumea a auzit. Între timp, trebuie remarcat faptul că a fost introdus abia în 2009. Aceasta înseamnă că istoria celei mai populare criptomonede este încă destul de scurtă.

Principiul cheie al funcționării este că este o criptomonedă descentralizată. În cazul monedelor fiat standard, funcționarea monedei se bazează pe încrederea într-un emitent central. În cazul Bitcoin, situația este complet diferită și aici securitatea oferită de topologia rețelei peer-to-peer este baza. Tehnologia blockchain este utilizată pentru funcționarea rețelei, care asigură securitatea tranzacțiilor. BTC nu este afiliat niciunei bănci sau guverne.

Persoanele cu Bitcoin (BTC) au propria cheie criptografică cu care pot accepta și primi fonduri. Tranzacțiile pot fi făcute prin software pe un computer, smartphone sau pe așa-numitul portofel hardware rece.

Un element foarte caracteristic al BTC este limitarea aprovizionării cu unități BTC la nivelul a 21 de milioane de unități, care exercită o presiune deflaționistă puternică. Astfel, experții estimează că este o criptomonedă care nu este expusă la inflație.

Presiunea deflaționistă puternică face ca mulți oameni din Bitcoin să vadă o modalitate de a păstra valoarea banilor în timp. Majoritatea persoanelor interesate de Bitcoin consideră că este o investiție. Este demn de remarcat faptul că acesta este un atu extrem de vulnerabil la o bulă, mai ales că Bitcoin (BTC) crește constant în popularitate.

Astfel, mulți investitori consideră momentul potrivit pentru a intra și a ieși din investiții folosind diferite metode de evaluare. Analiza BTC este un joc interesant, deoarece prețul acestei criptomonede fluctuează constant. Desigur, există diferențe de evaluare cu toate celelalte instrumente financiare, dar criptomonedele sunt caracterizate de o volatilitate extrem de mare.

O duzină de ani de existență a BTC și a altor criptomonede a arătat clar că dinamica pieței este mult mai plină de viață și turbulentă în comparație cu ceea ce poate fi observat pe piața de valori sau pe piața valutară, ceea ce, desigur, afectează în mod clar riscul investiției.

Uneori, investitorii încearcă să prezică momentul potrivit pentru a intra și a ieși dintr-o investiție pe baza evoluțiilor macroeconomice și a știrilor din industrie. Mai jos sunt câteva exemple care cu siguranță nu ar putea scăpa de nimeni care urmărește constant rata BTC în continuă schimbare.

Cele de mai sus sunt doar câteva exemple de informații care au interesat oamenii care investesc în BTC în ultimii ani. Cu toate acestea, nu acest lucru se concentrează în principal pe analiza tehnică. Analiza tehnică este o abordare mai matematică a evaluării activelor.

Majoritatea informațiilor de mai sus au un impact asupra abordării pe termen lung a investițiilor, în timp ce analiza tehnică utilizează instrumente care pot fi utile atât pentru strategiile pe termen scurt, cât și pentru cele pe termen lung.

Desigur, evaluarea BTC și a altor criptomonede nu trebuie întotdeauna să fie corelată cu datele istorice, astfel încât singura soluție rezonabilă pare să fie o combinație pricepută de informații provenite de pe piață cu analize tehnice. Cu alte cuvinte, evaluarea unei criptomonede se poate baza cu încredere pe evaluarea fundamentală și tehnică. Totuși, nu orice pasionat de criptomonede folosește o combinație a ambelor metode.

BTC se poate deplasa în trei direcții - s-ar putea să-l vedeți crescând, coborând sau ținând. Dacă tendința este în creștere, spunem că piața este piață bull, în timp ce tendința este în scădere, vorbim despre piața ursului. Unii oameni urmează tendința și iau decizii de cumpărare și vânzare în acest fel.

Trebuie avut în vedere faptul că o trăsătură caracteristică a BTC și a altor criptomonede este că există multe corecții și retrageri într-o singură tendință, astfel încât mulți începători ar putea crede că tendința a fost spartă, ceea ce este o observație greșită.

O tendință ascendentă sau descendentă poate include chiar și câteva recuperări mai mici. Pentru investitorii care au petrecut deja ceva timp analizând rata BTC, este foarte evident, dar pentru investitorii începători, fluctuațiile ușoare în cadrul unei tendințe mai mari pot fi un mare obstacol în a rămâne cool și a respecta strategia de investiții asumată anterior.

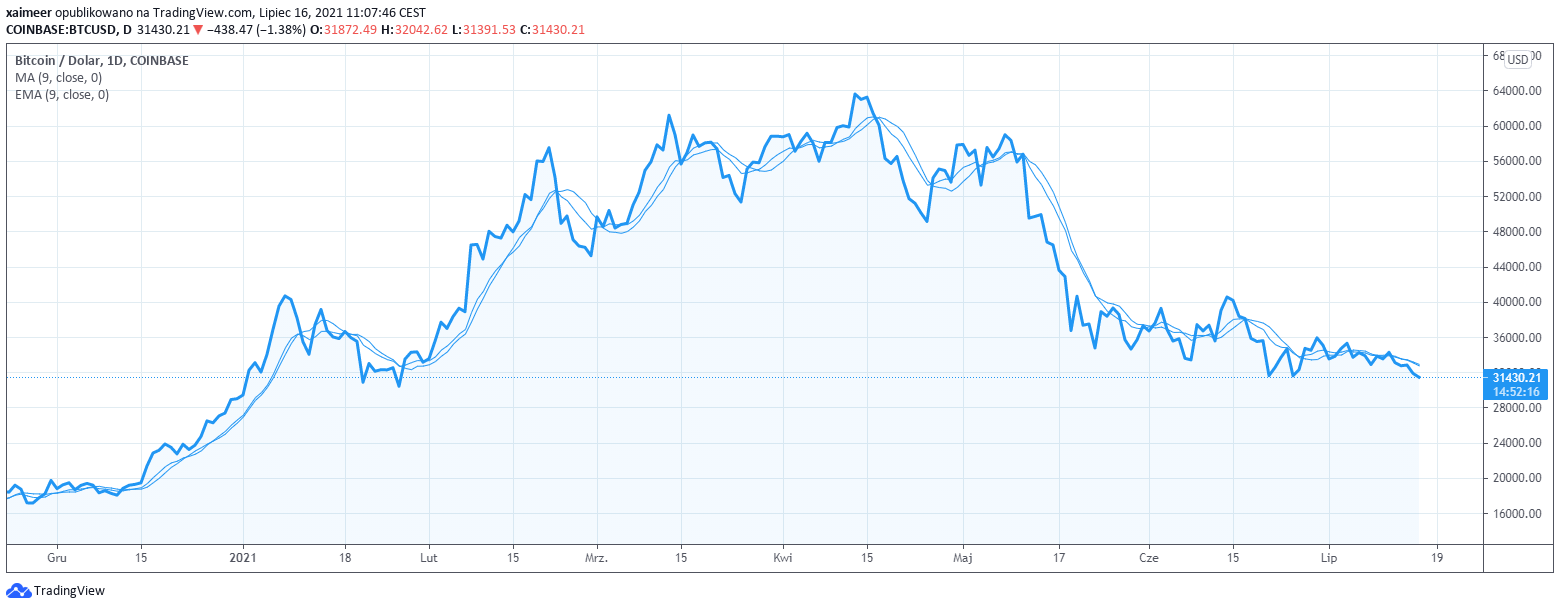

O medie mobilă este un indicator utilizat frecvent, utilizat pentru a prezice prețul BTC. Principiul mediei mobile vă permite să respingeți fluctuațiile prețurilor pe termen scurt, astfel încât rezultatul să nu fie deranjat de fluctuațiile scurte tipice criptomonedelor.

Desigur, o medie mobilă poate fi calculată pentru aproape orice perioadă de timp. Cu toate acestea, a devenit o bună practică să se numere media peste 50, 100 sau 200 de zile. Evident, media mobilă nu va fi o măsură bună atunci când analiza este o perioadă de timp prea scurtă.

Când verificați mediile mobile pentru BTC, puteți întâlni o medie mobilă exponențială care dă mai multă greutate datelor mai noi din grafic. Astfel, media exponențială (EMA) este mai sensibilă la știrile de piață mai noi decât așa-numita medie mobilă simplă (SMA).

În plus, există multe alte variații ale mediilor mobile. Acestea includ media mobilă ponderată (WMA) sau media mobilă a corpului (HMA).

Mediile mobile sunt o măsură care este considerată un instrument bun pentru a studia impulsul posibil al prețului și pentru a studia tendința. Trebuie să țineți cont de faptul că media mobilă este un indicator de întârziere și nu este recomandată pentru prognozarea mișcărilor viitoare.

Este o măsură utilizată pentru a confirma o tendință vizibilă. Merită să știm că mediile nu sunt un instrument eficient atunci când piața se consolidează (tendință laterală).

Cum pot fi interpretate mediile mobile? Mijloacele din grafic sunt prezentate ca linii de formă neregulată. O utilizare populară a mediei mobile este de a suprapune mediile pe termen scurt și pe termen lung pe un grafic.

Dacă media pe termen scurt depășește media pe termen lung (aceasta se numește Crucea de Aur), aceasta indică o tendință de urcare. Dacă este adevărat opusul, tendința este urcată (Crucea Morții).

Baza analizei mediei mobile este de a verifica cât de departe este media de rata actuală. Dacă rata este în mod clar departe de media calculată, atunci se poate aștepta ca rata să se deplaseze în direcția sa (în sus sau în jos).

Ce altceva mai merită să știți despre mediile mobile? Când graficul arată valuri din ce în ce mai scurte pe media pe termen scurt, înseamnă că se poate aștepta la o corecție. Cu cât media mobilă este mai turtită, cu atât este mai slabă tendința studiată.

Când căutăm predicții privind viitoarele mișcări de preț pe graficele criptomonede, puteți găsi adesea informații despre punctul de suport și rezistența.

Un punct de asistență este o locație sub prețul actual. Acesta este punctul în care indică faptul că este posibil ca prețul să treacă la o mișcare ascendentă. Pe de altă parte, punctul de rezistență este locul în care este peste evaluarea curentă și este o barieră în calea creșterii prețului peste acest punct.

Punctele de acest tip sunt identificate prin analiza evenimentelor din trecut. Interesant este că nu există o singură metodă care să determine o zonă de sprijin sau rezistență. Există mai multe metode care se bazează pe date diferite.

Metoda de bază este că punctul de rezistență este locul în care numărul de comenzi de vânzare depășește ordinele cumpărătorilor, ceea ce împinge prețul în jos. În cazul unui punct, acesta este locul în care cererea pentru activ depășește oferta.

În plus, datele care sunt uneori luate în considerare la stabilirea punctului de sprijin și rezistență includ:

Dacă rata valutară revine la un anumit punct de suport sau rezistență de mai multe ori, acest punct se consolidează și devine din ce în ce mai expresiv pentru analiști. Trebuie remarcat faptul că nu fiecare punct este la fel de expresiv, prin urmare împărțirea în puncte mai ușoare și mai puternice este complet naturală.

Când desemnați puncte de sprijin, desigur, trebuie să determinați pentru ce interval de timp doriți să definiți punctele de sprijin și rezistență. În cazul BTC, comercianții caută, în general, puncte pe graficele de mai multe luni sau de mai mulți ani.

Marcarea punctelor este un pas către găsirea unei linii și a unui nivel de sprijin și rezistență. Mai multe puncte care pot fi conectate printr-o linie orizontală pe diagramă desemnează zona de sprijin sau zona de rezistență.

Nivelurile Fibonacci sunt un alt exemplu popular de analiză tehnică. Este o metodă care folosește așa-numitul raport de aur. Este o împărțire a unui segment în două părți, astfel încât raportul dintre lungimea părții mai lungi să corespundă raportului dintre lungimea părții mai lungi și lungimea întregului segment. Pur și simplu, este pur și simplu numărul 1.61803 39388. Acest număr este derivat din formula de mai jos.

Raportul auriu este un număr atât de neobișnuit încât se repetă în multe aspecte diferite ale vieții. Este un număr care este considerat a fi o proporție naturală a diferitelor lucruri din univers. Cu alte cuvinte, știința modernă recunoaște că raportul auriu apare în diferite zone.

Printre altele: pictura (menținerea proporțiilor), arhitectura (de exemplu, proporțiile păstrate în construcția Panteonului antic), biologia (ciclurile undelor cerebrale, schema de aranjare a corpului uman, nervii frunzelor), optimizarea (metoda raportului auriu), matematica (aplicare largă, cea mai populară este legătura cu secvența Fibonacci, există multe alte exemple similare), finanțele (analiza efectuată pe piețele financiare).

Conform numărului auriu Fibonacci, analiza tehnică utilizează coeficienții 0,382 (38,2%), 0,500 (50%), 0,618 (61,8%). Fiecare nivel ulterior este mai mare decât cel anterior cu 1,618. Această utilizare a numărului de aur pe piețele financiare este cunoscută sub numele de arc Fibonacci sau retragere Fibonacci.

Aceste niveluri sunt utilizate pentru a determina nivelurile de suport și rezistență. De obicei, graficul desenează trei arce (pot fi mai multe) care se referă la maximul sau la cel mic local. Arcurile traversează liniile de tendință dintre cele mai recente abateri maxime. Presupunerea generală din spatele utilizării unor astfel de niveluri se bazează pe teoria conform căreia, atunci când prețul se deplasează în conformitate cu tendința, este posibil să se rupă sau să revină la anumite niveluri care sunt legate de factorii care rezultă din numărul auriu.

Episoadele Fibonacci pot fi, de asemenea, reprezentate pe un grafic cronologic. În acest caz, acestea iau forma unor linii verticale mai degrabă decât orizontale. Aceasta înseamnă că se măsoară perioada de timp dintre apariția unei extreme în evaluarea unui anumit instrument financiar.

Criticii utilizării nivelurilor Fibonacci indică faptul că setarea unor minime și maxime destul de universale crește în mod natural probabilitatea opririi prețului la unul dintre nivelurile reprezentate pe grafic.

Indicele puterii relative, cunoscut sub numele de RSI, este un indicator care determină puterea unei tendințe. Este un indice de rezistență relativă care măsoară viteza și schimbarea mișcărilor de preț. Se bazează pe date dintr-o perioadă de timp selectată. RSI este apreciat și dovedit de multe ori că nu este o coincidență faptul că este unul dintre cei mai populari indicatori utilizați în analiza tehnică. Se bazează pe o medie mobilă și variază de la 0 la 100.

Pentru calcul, avem nevoie de A) valoarea medie a creșterii prețului de închidere în y zile și B) valoarea medie a scăderii prețului în z y zile. Împărțirea unei valori la alta (A / B) vă oferă RSI.

De obicei, un RSI peste 70 este un semnal care îl îndeamnă pe comerciant să facă o vânzare. Pe de altă parte, un nivel scăzut al indicatorului sub 30 este un semnal de cumpărare. Desigur, interpretarea este doar contractuală și doar strategia investitorului depinde de valoarea indicatorului RSI care va fi suficientă pentru a face o cumpărare sau o vânzare pe această bază. De exemplu, unii oameni folosesc nivelurile de 80 și 20 de puncte.

MACD - Indicatorul convergenței / divergenței mediilor mobile. MACD măsoară puterea unei tendințe și oferă semnale de vânzare sau cumpărare. Acest indicator se bazează pe diferența dintre diferite medii mobile.

Cele mai frecvente medii mobile sunt EMA (Media mobilă exponențială) și SMA (Media mobilă simplă). În practică, media pe termen lung este scăzută din media pe termen scurt. De obicei se utilizează o medie de 26 și 12 perioade. Ca ajutor pentru MACD, este nevoie de o linie de semnal. Aceasta este media liniei MACD rezultate (de obicei sub forma unei medii exponențiale). Într-o diagramă, MACD ia forma unei linii sau a unei histograme (așa-numitele bare verticale).

Dacă linia MACD traversează linia de semnal urcând graficul de jos în sus, poate fi văzută ca un semnal ascendent (încurajând astfel cumpărarea). Pe de altă parte, dacă linia de semnal este traversată de sus în jos, este un semnal de recomandare de vânzare. Pur și simplu, indicatorul MACD ajută la identificarea diferenței dintre diferite medii mobile și, astfel, permite comerciantului să identifice mai exact tendința.

Sarcina unui oscilator stochastic este de a măsura gradul de schimbare a prețului între prețuri pe o perioadă de timp. O astfel de acțiune poate confirma sau contrazice teza despre tendința menținută. Funcționarea acestui oscilator se bazează pe observația că, în cazul tendințelor ascendente, prețurile sunt de obicei aproape de limita superioară de fluctuație. Cu toate acestea, în cazul tendințelor descendente, acestea se apropie de limita inferioară a intervalului desemnat.

n - numărul de perioade, prețul maxim sau minim dintr-un număr specificat de perioade înapoi.

Benzile definesc limitele de preț inferioare și superioare. Banda de mijloc este o medie mobilă a perioadei n. Banda superioară este de k ori deviația standard n-perioadă deasupra benzii medii. În contrast, banda inferioară este de k ori deviația standard a perioadei n sub banda medie. De obicei, valoarea lui k este luată ca 2. Cu toate acestea, n = 20 de perioade. Bollinger Bands, reprezentată pe grafic, arată foarte clar volatilitatea pieței. Din punctul de vedere al investitorului, pare rezonabil să vândă activul atunci când rata este aproape de limita superioară și să cumpere atunci când rata este mai aproape de limita inferioară.

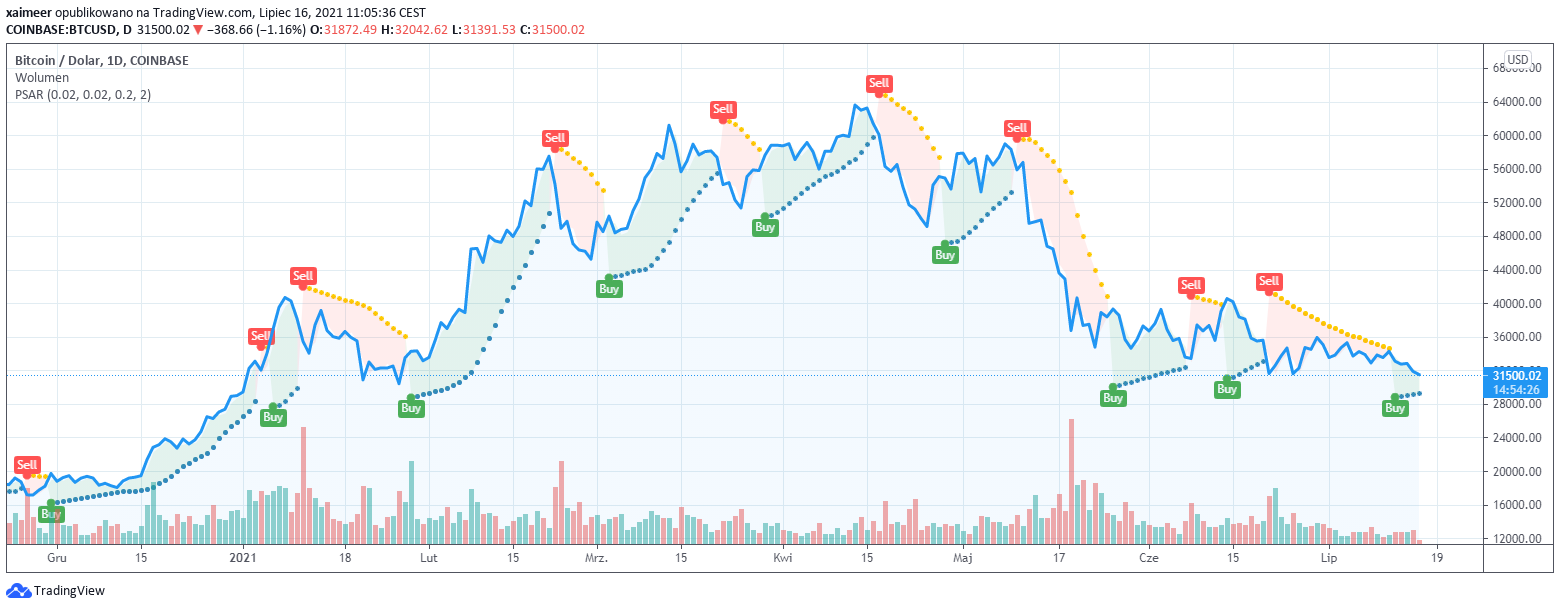

SAR parabolică este un indicator care determină nivelurile de opriri și inversări de tendință din grafic. Fără a intra în detalii despre modul de calcul al acestui indicator, este suficient să rețineți că indicatorul generat de instrumentul analitic cu puncte intuitive arată zone sub sau peste preț. Punctele sub preț indică o tendință ascendentă. Punctele peste preț indică o tendință descendentă.

Ar trebui să cumpărați atunci când punctele din grafic sunt sub prețul actual. Un moment de vânzare este atunci când punctele sunt peste prețul actual. Interesant, conform datelor din „COMPARAREA TREI METODE DE TRADING TEHNICE VS. CUMPĂRĂ ȘI DEȚINE PENTRU PIAȚA S&P 500 „de Timothy C. Pistole, pe baza a 17 ani de cercetare, s-a constatat că SAR este eficace până la 95%. Desigur, acesta nu este un studiu bazat pe BTC, dar confirmă totuși că SAR parabolică este un indicator care merită cunoscut.

Conform teoriei undei Eliot, evaluarea unui activ se modifică în funcție de cicluri bazate pe seria numerelor Fibonacci. Conform teoriei, piața se mișcă folosind un anumit număr de maxime și minime. Acest indicator se bazează pe o analiză a ritmului natural al psihologiei mulțimii pe piață. Prin urmare, valurile Eliot sunt aplicabile pe piețele care au mulți participanți. Este un indicator care este analizat de bună voie în cazul BTC.

Capul și umerii sunt unul dintre cele mai frecvent menționate modele atunci când se analizează BTC. Aici trendul ascendent începe încet să-și piardă impulsul. Astfel, apare un aranjament caracteristic asemănător capului și brațelor. Este un clasic al analizei tehnice și una dintre structurile de bază ale prețurilor care inversează o tendință ascendentă. Este o structură de trei maxime. Vârful stâng înseamnă umărul stâng, vârful din mijloc, sau așa-numitul cap, este cel mai înalt vârf urmat de al treilea vârf inferior, marcând aproape umărul.

În plus față de observarea modelului de pe diagramă, este de asemenea necesar să rețineți dacă cantitatea de rotație la momentul modelării capului este mai mică decât la modelarea brațului stâng. Acesta este un moment caracteristic de slăbire a tendinței ascendente. În timpul brațului drept, volumul tranzacționării ar trebui să fie și mai mic. O confirmare a citirii cu succes a datelor din grafic ar trebui să fie scăderea ulterioară a prețului. Un investitor care observă un astfel de model pe grafic ar trebui să ia în considerare vânzarea pentru a evita o scădere a evaluării.

Un exemplu de model care denotă continuarea tendinței sunt așa-numiții fanion. Aceasta este o situație în care există o mulțime de mișcare (de exemplu, o tendință ascendentă) urmată de o perioadă de consolidare. Graficul seamănă apoi cu un steag. Perioada de consolidare ar trebui să aibă un volum mai mic, în timp ce breakout-ul este însoțit de un volum mai mare.

Fanioanele sunt o observație care ar trebui să îi facă pe investitori să se simtă optimist. În fanion, mișcările de preț slăbesc în mod regulat până când apare o altă pauză. Un investitor care observă fanionul poate profita de momentul în care prețul se consolidează asemănător unui steag pentru a cumpăra instrumentul financiar înainte de izbucnirea prognozei. Pentru a confirma observația, mulți investitori combină fanionul cu alți indicatori de analiză tehnică, de exemplu cu RSI.

O pană bullish este un model de diagramă care poate fi văzut în timpul vârfurilor scurte împotriva minimelor pe termen lung (sau în timpul pieței finale a taurului). O pană este un model pe o diagramă sub formă de creșteri urmate de scăderi. De obicei, astfel de maxime și minime au cel puțin 4 puncte de cotitură. În general, tendința ascendentă continuă în timpul așa-numitei pene, în timp ce volumul tranzacțiilor este în scădere.

Când creșterile și scăderile încep să scadă, poate fi un semnal că prețul scade. La suprafață, sună destul de complicat, dar când te uiți la diagrame, poți vedea rapid că panoul nu este foarte greu de recunoscut. O situație similară este puna descendentă, care are, de asemenea, cel puțin patru puncte de cotitură. În perioada de criză, se estimează că prețurile vor crește, ceea ce sugerează o decizie de cumpărare.

Un exemplu de model care semnifică continuarea unei mișcări anterioare este triunghiurile. Aceste tipuri de forme sunt definite de două linii convergente trasate prin două maxime și două minime. Astfel, se determină patru puncte și două linii.

În termeni simpli, dacă aceste linii converg asemănătoare unui triunghi, putem vorbi despre continuarea așteptată a tendinței. Triunghiurile pot lua forma unui triunghi descendent sau ascendent. Astfel, în afară de menținerea evaluării la un nivel similar, acestea pot sugera și scăderea sau creșterea prețurilor. Un vârf mai înalt înseamnă o atitudine alcătească. Pe de altă parte, poziția joasă a vârfului triunghiului indică o perspectivă descendentă.

Vorbim despre divergențe atunci când există o inconsecvență vizibilă între informațiile provenite de la indicatori și tiparele graficului. Observarea unei divergențe ar trebui să fie un semnal care crește probabilitatea unei corecții.

Un element care nu poate fi ignorat este analiza graficelor de sfeșnice japoneze. Fiecare lumânare este o descriere a unei acțiuni de preț într-un anumit interval de timp. O lumânare este creată pe baza prețului deschis, prețul maxim înregistrat și cel mai mic preț înregistrat într-o unitate de timp dată.

Astfel, citirea datelor dintr-un grafic cu sfeșnice oferă informații complete despre evaluarea curentă și trecută a unui instrument financiar dat. Dacă vizualizați o diagramă cu intervale orare, când vă uitați la datele pentru o zi, veți vedea 24 de lumânări pe diagramă, fiecare lumânare informând despre comportamentul lumânării într-o anumită oră. În cazul intervalelor de 15 minute, ar fi 96 de lumânări într-o singură zi. Din ce elemente constă o lumânare?

În plus față de citirea datelor uscate de stabilire a prețurilor, citirea diagramelor cu sfeșnice prezintă și semne ale viitorului. De exemplu, dacă vedeți fitiluri lungi deasupra lumânărilor bullish, ar putea însemna că puterea sfeșnicului bullish scade și tendința se poate termina în curând sau poate apărea o nouă tendință cu o pantă diferită. Cu toate acestea, în cazul fitilelor lungi pe lumânările urcate, se poate aștepta o inversare a tendinței.

În plus, cititorii de sfeșnice citesc semnalele din modelul sfeșnicului. Analiștii experimentați sunt capabili să identifice mai multe sau chiar câteva zeci de modele diferite de sfeșnice care pot sugera semnale alcista sau urcatoare. Câteva exemple simple sunt prezentate mai jos.

Stea căzătoare - Această formațiune seamănă cu un ciocan inversat. Corp mic, mică umbră inferioară (sau nu), umbră superioară clară. Acesta este un model care semnalează o tendință descendentă după o tendință ascendentă.

Trei sfeșnici cu corbi negri - trei lumânări roșii urs, care urmează un semnal de urs.

Doji - O lumânare cu aceleași prețuri de deschidere și închidere. Doji este practic lipsit de un corp (cutie) și constă dintr-un fitil. Acesta este un semn al lipsei de decizie care ar putea însemna schimbări semnificative pe piață. Un doji construit cu un cont de fund lung poate fi interpretat ca un ușor semn al unei piețe bull iminente. Pe de altă parte, un fitil de creștere lungă poate fi un semn subtil al unei recesiuni iminente.

Răspunsul la întrebarea privind eficiența analizei tehnice nu poate fi fără echivoc. Analiza tehnică este cu siguranță un instrument util, deoarece organizează un anumit comportament repetitiv al pieței. Investitorii care iau în considerare analiza tehnică și văd anumite tipare au un anumit avantaj față de investitorii care nu iau în considerare analiza tehnică în analiza lor. Indicatori precum RSI, oscilator stocastic, MACD și mulți alții pot fi găsiți pe platformele bursiere.

Un investitor modern nu trebuie să se deranjeze cu calculul acestora, în timp ce sarcinile investitorului rămân cele mai dificile, adică interpretarea corectă a acestora. Aproape fiecare criptomonedă, condusă de BTC, are anumite tipare repetitive care nu pot fi ignorate. Învățarea despre analiza tehnică și adăugarea de analize fundamentale pot fi foarte utile pentru a obține un avantaj pe o piață competitivă.

Începeți călătoria dvs. de tranzacționare chiar aici!

...sau pur și simplu continuați să calculați prețurile

Cuprins