Egera | Biztonságos valutaváltás és tőzsde

A technikai elemzés olyan technikák összessége, amelyek célja egy kiválasztott eszköz jövőbeli árának vagy árfolyamának előrejelzése. Ez lehet értékpapír, áru vagy valuta. A technikai elemzés az egyik népszerű módja a Bitcoin jövőbeli árának meghatározására. A cikk első része a technikai elemzés általános jellemzőit mutatja be, a többi rész pedig a BTC elemzésére viszonylag gyakran használt mutatókat és mintákat.

A technikai elemzés célja, hogy megbecsülje azokat a pillanatokat, amikor a befektetőnek döntenie kell egy eszköz megvásárlásáról vagy eladásáról. A technikai elemzés statisztikai elemzésre támaszkodik. A technikai elemzés általános jellemzőit kissé leegyszerűsítve azt mondhatjuk, hogy az alkalmazott modellek feltételezik, hogy egy részvény árfolyama egy visszatérő mintát követ.

Ezek a minták megjelenhetnek egy grafikonon leolvasható geometriai számok formájában, vagy statisztikai mutatókon alapuló számítások formájában. A technikai elemzés feltételezi, hogy az árak trendeknek vannak kitéve, és hogy a történelem ismétli önmagát, így a jövőbeli előrejelzések a múltbeli adatokból származtathatók.

A különbség a fundamentális elemzéshez képest az, hogy a technikai elemzés nem veszi figyelembe a makrogazdasági tényezőket. A jövőbeli értékelés előrejelzéséhez használt adatok közvetlenül a grafikonról olvashatók le. Bár a technikai elemzés jelentősen különbözik a fundamentális elemzéstől, természetesen mindkét módszer egyszerre is alkalmazható. A fundamentális elemzés arra a kérdésre ad választ, hogy milyen eszközt érdemes vásárolni vagy eladni, míg a technikai elemzés azt magyarázza meg, hogy mikor érdemes ezt megtenni.

A Bitcoin egy olyan kriptopénz, amelyről szinte mindenki hallott már. Eközben fontos megjegyezni, hogy csak 2009-ben vezették be. Ez azt jelenti, hogy a legnépszerűbb kriptopénz története még mindig elég rövid.

A legfontosabb működési elve az, hogy decentralizált kriptopénzről van szó. A hagyományos fiat valuták esetében a valuta működése a központi kibocsátóba vetett bizalmon alapul. A Bitcoin esetében a helyzet teljesen más, és itt az alapot a peer-to-peer hálózat topológiája által nyújtott biztonság adja. A hálózat blokklánc technológiát használ, amely garantálja a tranzakciók biztonságát. A BTC nem kapcsolódik semmilyen bankhoz vagy kormányhoz.

A Bitcoin (BTC) birtokosai saját kriptográfiai kulccsal rendelkeznek, amellyel pénzt fogadhatnak és kaphatnak. A tranzakciókat számítógépen, okostelefonon vagy úgynevezett hideg hardveres pénztárca segítségével lehet végrehajtani.

A BTC egyik legjellegzetesebb jellemzője, hogy a BTC-egységek kínálati határát 21 millió egységben állapították meg, ami erős deflációs nyomást gyakorol. Így a szakértők becslése szerint ez egy olyan kriptopénz, amely nincs kitéve az inflációnak.

Az erős deflációs nyomás miatt sokan úgy tekintenek a Bitcoinra, mint a pénz értékének hosszú távú megőrzésére. A Bitcoin iránt érdeklődők többsége befektetésként gondol rá. Érdemes megjegyezni, hogy ez egy olyan eszköz, amely rendkívül érzékeny a spekulatív buborékra, különösen a Bitcoin (BTC) népszerűségének folyamatos növekedésével.

Ezért sok befektető kíváncsi arra, hogy a különböző értékelési módszerek alkalmazásával mikor érdemes befektetéseikbe belépni, illetve kilépni belőlük. A BTC elemzése izgalmas játék, mivel ennek a kriptopénznek az ára folyamatosan ingadozik. Az értékelési ingadozások természetesen minden más pénzügyi eszköz esetében előfordulnak, de a kriptovalutákra különösen nagy ingadozások jellemzőek.

A BTC és más kriptovaluták több éves fennállása egyértelműen megmutatta, hogy a piaci dinamika sokkal élénkebb és nyugtalanabb, mint ami a tőzsdén vagy a devizapiacon megfigyelhető, ami természetesen egyértelműen befolyásolja a befektetés kockázatát.

Néha a befektetők makrogazdasági események és iparági hírek alapján próbálják megjósolni a befektetésekbe való belépés és kilépés megfelelő időpontját. Az alábbiakban felsorolunk néhány példát, amelyek biztosan nem kerülhették el senki figyelmét, aki folyamatosan figyeli a folyamatosan változó BTC árfolyamot.

A fentiek csak néhány példa arra, ami az elmúlt években érdekelte a BTC-be befektetőket. Azonban nem ez az, ami elsősorban a technikai elemzésre összpontosítók érdeklődésére tarthat számot. A technikai elemzés egy eszköz értékelésének matematikai megközelítése.

Bár a fentiek többsége a hosszú távú befektetési megközelítésre vonatkozik, a technikai elemzés olyan eszközöket használ, amelyek mind a rövid, mind a hosszú távú stratégiákhoz hasznosak lehetnek.

Természetesen a BTC és más kriptovaluták értékelésének nem mindig kell korrelálnia a történelmi adatokkal, így az egyetlen ésszerű megoldásnak a piacról származó információk és a technikai elemzés ügyes kombinációja tűnik. Más szóval, egy kriptopénz értékelése magabiztosan alapulhat a fundamentális és technikai értékelésen. Mindazonáltal nem minden kriptovaluta-rajongó használja a két módszer kombinációját.

A BTC három irányba mozoghat: felfelé, lefelé vagy tartva. Ha a trend felfelé mutat, akkor bikapiacnak, ha lefelé, akkor medvepiacnak nevezzük. Vannak, akik követik a trendet, és így hozzák meg vételi és eladási döntéseiket.

Fontos szem előtt tartani, hogy a BTC és más kriptovaluták egyik jellemzője, hogy egy-egy tendencián belül sok korrekció és visszahúzódás van, így sok kezdő azt gondolhatja, hogy a trend megtört, ami téves megfigyelés.

Egy emelkedő vagy csökkenő tendencia akár egy tucat kisebb pattogást is tartalmazhat. Azoknak a befektetőknek, akik már eltöltöttek egy kis időt a BTC árfolyamának elemzésével, ez nagyon nyilvánvaló, de a kezdő kereskedők számára egy nagyobb tendencián belüli kis ingadozások nagy akadályt jelenthetnek a hideg fej megtartásában és az előre kialakított befektetési stratégia betartásában.

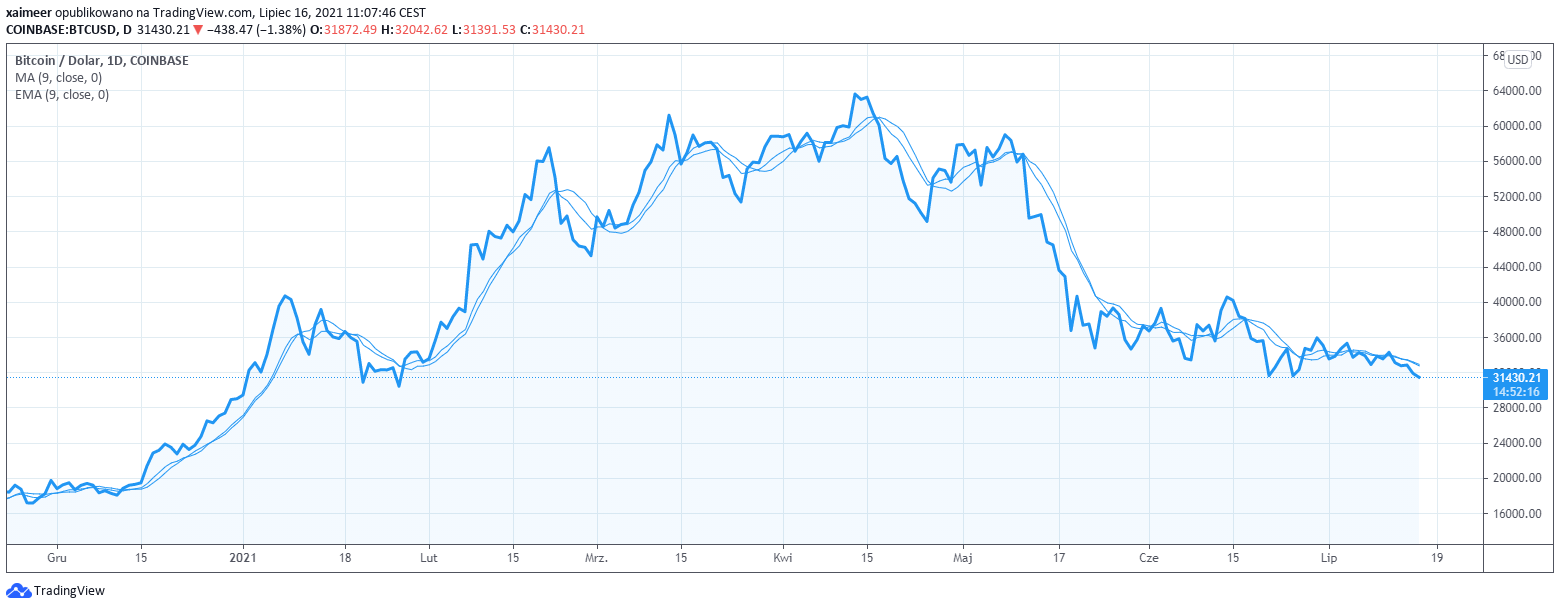

A mozgóátlag egy gyakran használt mutató, amelyet a BTC árának előrejelzésére használnak. A mozgóátlag elve lehetővé teszi a rövid távú árfolyam-ingadozások elvetését, így az eredményt nem torzítják a kriptovalutákra jellemző rövid ingadozások.

A mozgóátlag természetesen szinte bármilyen időszakra kiszámítható. Bevált gyakorlat azonban, hogy 50, 100 vagy 200 napra vonatkozó átlagot számolnak ki. Természetesen a mozgóátlag nem lesz jó mérőszám, ha túl rövid időszakot elemezünk.

A BTC mozgóátlagainak ellenőrzése során találkozhatunk az exponenciális mozgóátlaggal, amely nagyobb súlyt ad a frissebb chartadatoknak. Így az exponenciális mozgóátlag (EMA) érzékenyebb az újabb piaci jelentésekre, mint a standard, úgynevezett egyszerű mozgóátlag (SMA).

Ezenkívül a mozgóátlagok számos más variációjával is találkozhat. Ezek közül a súlyozott mozgóátlag (WMA) vagy a Hull mozgóátlag (HMA).

A mozgóátlagok jó eszköznek számítanak a lehetséges ármozgások és trendelemzések mérésére. Ne feledje, hogy a mozgóátlag egy késleltetett mutató, és nem ajánlott a jövőbeli mozgások előrejelzésére.

Ez egy olyan intézkedés, amelyet egy látható tendencia megerősítésére használnak. Fontos tudni, hogy az átlagok nem hatékony eszközök, amikor a piac konszolidációban (oldalazó trend) van.

Hogyan értelmezhetők a mozgóátlagok? A grafikonra felvitt átlagok szabálytalan alakú vonalak formájában jelennek meg. A mozgóátlag gyakori használata az, hogy egy rövid távú átlagot és egy hosszú távú átlagot helyezzenek egymásra egy grafikonon.

Ha a rövid távú átlag keresztezi a hosszú távú átlagot egy felfelé irányuló mozgás során (ezt nevezzük aranykeresztnek), az bullish trendet jelez. Ha az ellenkezője igaz, akkor a trend csökkenő (Death Cross).

A mozgóátlag-elemzés alapja annak ellenőrzése, hogy a számított átlag milyen messze van az aktuális árfolyamtól. Ha az ár jelentősen eltér a számított átlagtól, akkor az ár az átlag irányába (felfelé vagy lefelé) fog mozogni.

Mit kell még tudni a mozgóátlagokról? Amikor egy rövid távú átlagon egyre rövidebb és rövidebb hullámok láthatók a grafikonon, az azt jelenti, hogy korrekcióra lehet számítani. Minél laposabb a mozgóátlag, annál gyengébb a trend.

Amikor a kriptovaluta grafikonokon a jövőbeli ármozgásokra vonatkozó előrejelzéseket keresünk, nagyon gyakori, hogy támasz- és ellenállási pontokat látunk.

A támaszpont az aktuális árfolyam alatti pont. Ez egy olyan pont, amely azt jelzi, hogy felfelé irányuló ármozgás valószínűsíthető. Az ellenállási pont viszont egy olyan hely, amely a jelenlegi értékelés felett van, és akadályozza az árfolyamot, hogy e pont fölé emelkedjen.

Az ilyen típusú pontokat a múltbeli események elemzésével azonosítják. Érdekes módon nincs egyetlen módszer sem, amely meghatározza a támasz- vagy ellenállási zónát. Számos módszer létezik, amelyek különböző adatokon alapulnak.

Az alapvető módszer szerint az ellenállási pont egy olyan hely, ahol az eladási megbízások száma meghaladja a vevők megbízásainak számát, ami lejjebb nyomja az árat. Egy pont esetében ez az a hely, ahol az eszköz iránti kereslet meghaladja a kínálatot.

Ezen kívül a támasz- és ellenállási pontok meghatározásakor néha figyelembe vett adatok közé tartoznak a következők:

Ha egy valuta többször visszatér egy adott támasz- vagy ellenállási ponthoz, akkor az elemzők számára a pont erősebbé és hangsúlyosabbá válik. Meg kell jegyezni, hogy nem minden pont egyformán hangsúlyos, így a könnyebb és erősebb pontokra való felosztás teljesen természetes.

A támaszpontok meghatározásakor természetesen meg kell határozni, hogy melyik időtávra vonatkozóan szeretnénk meghatározni a támasz- és ellenállási pontokat. A BTC esetében a kereskedők általában több hónapos vagy többéves grafikonokon keresnek pontokat.

A pontok meghatározása egy lépés a támasz- és ellenállási vonalak és szintek meghatározása felé. A grafikonon egy vízszintes vonallal összekapcsolható több pont határozza meg a támasz- vagy ellenállási zónát.

A Fibonacci-szintek a technikai elemzés egy másik népszerű példája. Ez egy olyan módszer, amely az úgynevezett aranyosztást használja. Ez egy szegmens két részre osztása oly módon, hogy a hosszabbik rész hosszának aránya megfelel a hosszabbik rész hosszának és az egész szegmens hosszának arányának. Egyszerűbben fogalmazva, ez egyszerűen az 1,61803 39388. Ez a szám az alábbi képletből származik.

Az aranymetszés egy szokatlan szám, mivel az élet számos különböző területén ismétlődik. Ez egy olyan szám, amelyet az univerzumban előforduló különböző dolgok természetes arányának tartanak. Más szóval, a modern tudomány megállapítja, hogy az aranymetszés számos különböző területen előfordul.

Többek között: festészet (arányok megőrzése), építészet (pl. az ókori Pantheon építésénél megőrzött arányok), biológia (agyhullámok ciklusai, az emberi test elrendezésének diagramja, levélidegek), optimalizálás (aranymetszés módszere), matematika (széleskörű alkalmazás, a legnépszerűbb a Fibonacci-sorozattal való kapcsolat, emellett még sok hasonló példa van), pénzügy (a pénzpiacokon végzett elemzések).

A Fibonacci aranyszám szerint a technikai elemzésben a 0,382 (38,2%), 0,500 (50%), 0,618 (61,8%) arányokat használják. Minden egyes egymást követő szint 1,618-mal nagyobb az előzőnél. Az aranyszámnak ezt az alkalmazását a pénzügyi piacokon Fibonacci-ívnek vagy Fibonacci-retracementnek nevezik.

Ezeket a szinteket a támasz- és ellenállási szintek meghatározására használják. Általában három ívet (lehet több is) rajzolnak a grafikonra, amelyek egy helyi csúcs vagy mélypont felé irányulnak. Az ívek az utolsó maximális eltérések közötti trendvonalakat keresztezik. Az ilyen szintek használatának általános előfeltétele azon az elméleten alapul, hogy ahogy az árfolyam egy trendben mozog, lehetséges, hogy az ár kitörjön vagy visszavonuljon bizonyos szintekre, amelyek egy aranyszámból származó arányokhoz kapcsolódnak.

A Fibonacci-szegmensek idővonalon is ábrázolhatók. Ebben az esetben ezek inkább függőleges, mint vízszintes vonalak formájában jelennek meg. Ez azt jelenti, hogy egy adott pénzügyi instrumentum értékelésében a szélsőértékek bekövetkezése közötti időszakot mérik.

A Fibonacci-szintek használatának kritikusai rámutatnak, hogy számos meglehetősen univerzális minimum és maximum azonosítása természetesen növeli annak valószínűségét, hogy az árfolyam a grafikonon ábrázolt szintek egyikénél megáll.

A relatív erősség index, RSI néven ismert mutató, amely meghatározza a trend erősségét. Ez egy nagyra értékelt relatív erősség mutató, amelyet az ármozgások sebességének és változásának mérésére használnak. Egy kiválasztott időkeret adatain alapul. Az RSI-t nagyra értékelik, és újra és újra bebizonyította, hogy a technikai elemzésben használt egyik legnépszerűbb mutató. Ez egy mozgóátlagon alapul, és 0 és 100 közötti értékeket vesz fel.

A számításhoz szükségünk van A) az y napok záróár-emelkedésének átlagértékére és B) az y napok záróár-csökkenésének átlagértékére. Ha az egyik értéket elosztjuk a másikkal (A/B), megkapjuk az RSI-t.

Általában az RSI 70 felett eladási jelzést jelent. Másrészt az indikátor 30 alatti alacsony szintje vételi jelzést jelent. Természetesen az értelmezés csak hagyományos, és a kereskedő stratégiájától függ, hogy az RSI indikátor milyen szintje alapján dönt úgy, hogy elegendő a vásárláshoz vagy eladáshoz. Egyes kereskedők például 80 és 20pontos szinteket használnak.

MACD - mozgóátlag konvergencia / eltérés mutató. A MACD a trend erősségét méri, és eladási vagy vételi jelzést ad. Ez a mutató a különböző mozgóátlagok közötti különbségen alapul.

A leggyakrabban figyelembe vett mozgóátlagok az EMA (exponenciális mozgóátlag) és az SMA (egyszerű mozgóátlag). A gyakorlatban a hosszú távú átlagot kivonják a rövid távú átlagból. Általában 26 és 12 időszaki átlagot használnak. A MACD-hez egy kiegészítő jelzővonalra van szükség. Ez a kapott MACD vonal átlaga (általában exponenciális átlag formájában). A grafikonon a MACD egy vonal vagy hisztogram (úgynevezett függőleges sávok) formájában jelenik meg.

Ha a MACD vonal keresztezi a grafikonon alulról felfelé haladó jelzővonalat, akkor ez egy felfelé irányuló tendenciát jelző jelzésnek tekinthető (és így vásárlásra ösztönöz). Ha viszont a jelzővonal felülről lefelé halad, akkor ez egy eladásra utaló jel. Egyszerűen fogalmazva, a MACD indikátor segít meglátni a különböző mozgóátlagok közötti különbséget, és így lehetővé teszi a kereskedő számára a trend pontosabb azonosítását.

A sztochasztikus oszcillátor feladata, hogy mérje az árváltozás mértékét az egy időszak árai között. Ez a művelet megerősíthet vagy megcáfolhat egy tendenciát. Ez az oszcillátor azon a megfigyelésen alapul, hogy egy emelkedő trendben az árak általában közel vannak az ársáv felső határához. A csökkenő tendenciákban az árak általában a tartomány alja felé mozognak.

n - időszakok száma, Maximális vagy minimális ár egy meghatározott számú időszakból visszamenőleg.

A sávok határozzák meg az alsó és felső árhatárokat. A középső sáv az n-periódusú mozgóátlag. A felső sáv a középső sáv fölötti n-periódusú standard eltérés k-szorosa. Az alsó sáv viszont a középső sáv alatti n-periódusú standard eltérés k-szorosa. Általában 2 értéket vesznek k-nak. Mivel n = 20 időszak. A grafikonon ábrázolt Bollinger-sávok nagyon egyértelműen a piaci volatilitást képviselik. A befektető szempontjából ésszerűnek tűnik eladni az eszközt, amikor az árfolyam a felső határhozközelít, és vásárolni, amikor az árfolyam az alsó határhoz közelít.

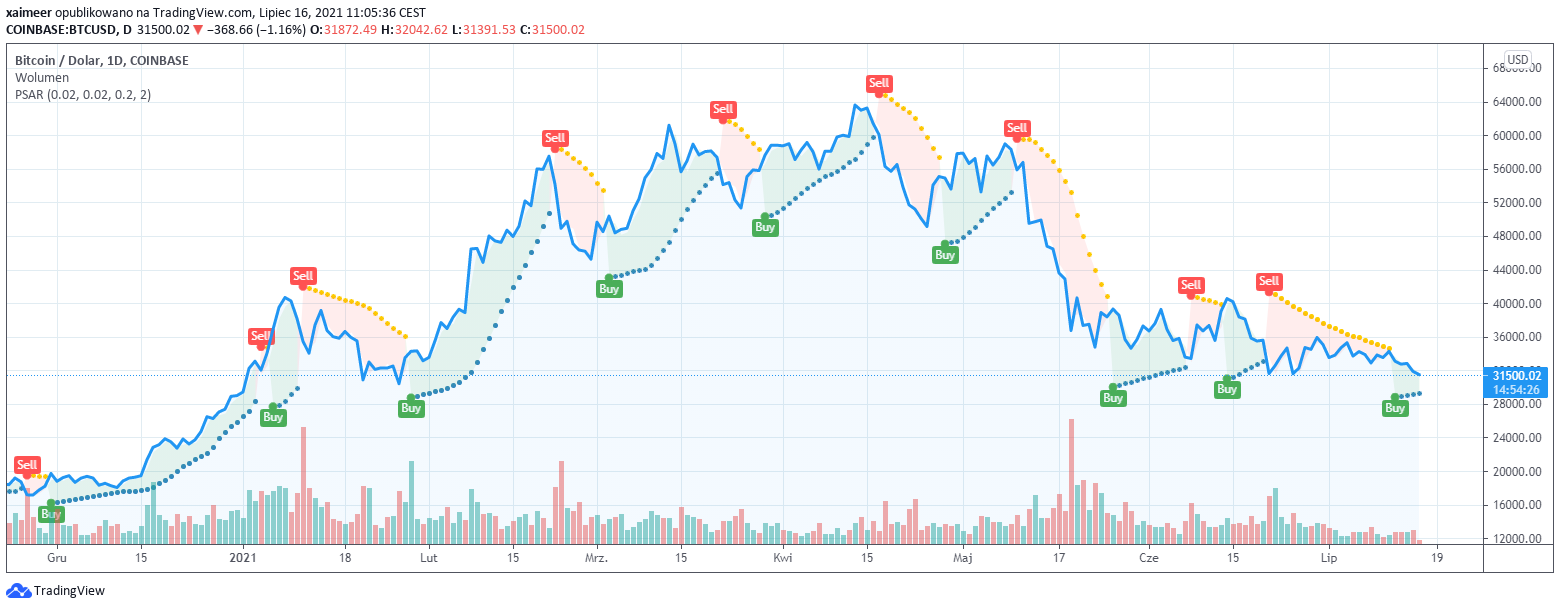

A parabolikus SAR egy olyan mutató, amely meghatározza a grafikonon a trend megállításának és megfordulásának szintjeit. Anélkül, hogy belemennénk a részletekbe, hogyan számítják ki ezt a mutatót, elegendő megjegyezni, hogy az analitikai eszköz segítségével létrehozott mutató intuitív pontok segítségével az ár alatti vagy feletti területeket mutatja. Az ár alatti pontok felfelé mutató tendenciát jeleznek. Az árfolyam feletti pontok csökkenő tendenciát jeleznek.

Vásároljon, amikor a pontok a grafikonon az aktuális ár alatt vannak. Akkor érdemes eladni, amikor a pontok az aktuális ár felett vannak. Érdekes módon, a HÁROM TECHNIKAI KERESKEDELMI MÓDSZEREK VERSENYEZÉSE VS. BUY-AND-HOLD FOR THE S&P 500 MARKET by Timothy C. Pistole 17 évnyi kutatás alapján megállapította, hogy a SAR-ok akár 95%-os hatékonyságúak is lehetnek. Természetesen ez nem a BTC alapján készült tanulmány, de mindazonáltal megerősíti, hogy a Parabolic SAR egy olyan mutató, amelyet érdemes ismerni.

Az Eliot-féle hullámelmélet szerint egy eszköz értékelése a Fibonacci-számsorozatokon alapuló ciklusok szerint változik. Az elmélet szerint a piac bizonyos számú csúcs és mélypont segítségével mozog. Ez a mutató a tömegpszichológia természetes ritmusának elemzésén alapul a piacon. Ezért az Eliot-hullámok olyan piacokon alkalmazhatók, amelyeknek sok résztvevője van. Ez egy olyan mutató, amely a BTC esetében könnyen elemezhető.

A fej és váll az egyik leggyakrabban említett minta a BTC elemzésekor. Ez az a pont, amikor egy emelkedő trend lassan veszíteni kezd lendületéből. Így egy jellegzetes mintázat jelenik meg, amely hagyományosan egy fej és egy váll alakzatra hasonlít. Ez a technikai elemzés klasszikusa, és az egyik alapvető árstruktúra az emelkedő trend megfordításához. Ez egy három maximumból álló szerkezet. A bal oldali csúcs a bal váll, a középső csúcs, vagy úgynevezett fej, a legmagasabb csúcs, amelyet egy harmadik, alacsonyabb csúcs követ, amely a jobb váll.

Amellett, hogy megfigyeljük a mintázatot a grafikonon, azt is fontos megjegyezni, hogy a fejalakulás idején kisebb-e a kereskedési volumen, mint a bal vállalakulás idején. Ez egy jellegzetes pillanat, amely az emelkedő trend gyengülését jelzi. A jobb váll alatt a kereskedési volumennek még kisebbnek kell lennie. A sikeres grafikonolvasás megerősítése egy későbbi árcsökkenés kell, hogy legyen. Annak a kereskedőnek, aki ilyen mintát észlel a grafikonon, érdemes megfontolnia az eladást, hogy megvédje magát az értékelés csökkenésétől.

Az úgynevezett pennantok egy példa a trend folytatását jelző mintázatra. Ez az a helyzet, amikor egy nagy mozgás (pl. felfelé) következik be, amelyet egy konszolidációs időszak követ. A grafikon ilyenkor egy zászlórúdra hasonlít. A konszolidációs időszaknak alacsonyabb hangerővel kell rendelkeznie, míg a kitörés pillanatát nagyobb hangerő kíséri.

A zászlók egy olyan megfigyelés, amely a befektetőket bikásan kell beállítani. Egy pennantban az ármozgások rendszeresen gyengülnek, amíg a következő kitörés meg nem történik. A zászlót figyelő kereskedő kihasználhatja azt a pillanatot, amikor az árfolyam zászlóra emlékeztető módon konszolidálódik, hogy a várható kitörés előtt megvásároljon egy adott pénzügyi eszközt. Sok kereskedő kombinálja a pennantokat más technikai elemzési mutatókkal, pl. az RSI-vel, hogy megerősítse megfigyelését.

A felfelé irányuló ék egy olyan minta a grafikonon, amely hosszabb esések során rövid emelkedések során figyelhető meg (vagy egy bikapiac utolsó szakaszában). Éknek nevezzük a grafikonon megjelenő mintázatot, amelyet emelkedések és csökkenések követnek. Általában ezeknek a hullámvölgyeknek legalább 4 fordulópontja van. Általánosságban elmondható, hogy az úgynevezett ék alatt az emelkedő tendencia fennmarad, miközben a tranzakciók volumene csökken.

Amikor a fel- és lefelé irányuló hullámzások egyre kisebbek lesznek, az az árfolyam csökkenésének jele lehet. A felszínen ez elég bonyolultnak hangzik, de ha megnézzük a grafikonokat, gyorsan láthatjuk, hogy nem túl nehéz felismerni egy éket. Hasonló a helyzet egy ereszkedő ék, amely szintén legalább négy fordulópontból áll. Egy ereszkedő ékben árfolyam-emelkedést jelentenek be, ami vételi döntést sugall.

A háromszögek egy korábbi mozgás folytatását jelző minta példái. Az ilyen típusú mintázatot a két maximumon és két minimumon keresztül húzott két konvergáló vonal határozza meg. Így négy pont és két vonal rajzolódik ki.

Egyszerűbben fogalmazva, ha ezek a vonalak háromszöget alkotva konvergálnak, akkor a trend várható folytatásáról beszélhetünk. A háromszögek lehetnek ereszkedő vagy emelkedő háromszögek. A háromszögek lehetnek ereszkedő vagy emelkedő háromszögek. A magasabb csúcs bullish bias-t jelez. Ezzel szemben egy alacsony háromszögcsúcs medvés kilátásokat jelez.

Divergenciáról akkor beszélünk, ha észrevehető ellentmondás van az indikátorok és a chart-minták információi között. Az eltérés megfigyelése olyan jelzéskell, hogy legyen , amely növeli a korrekció valószínűségét.

Egy kihagyhatatlan elem a japán gyertyatartó diagramok elemzése. Minden egyes gyertyatartó egy adott időszak alatt az árfolyammozgás leírása. A gyertya a nyitóár, a maximálisan rögzített ár és az adott időegységben rögzített legalacsonyabb ár alapján alakul ki.

Így az adatok leolvasása egy gyertyatartó diagramról teljes körű információt nyújt egy pénzügyi eszköz jelenlegi és múltbeli értékeléséről. Ha egy óránkénti intervallumú grafikonra tekintünk, akkor egy nap adatait megtekintve 24 gyertyát fogunk látni a grafikonon, ahol minden egyes gyertya a gyertya viselkedését jelzi egy adott óra alatt. Egy 15 perces intervallum esetén ez egy napra 96 gyertyát jelent. Milyen összetevőkből áll a gyertya?

A gyertyatartó grafikonok olvasásakor a száraz értékelési adatok olvasása mellett a jövőre vonatkozó jeleket is láthatunk. Például, ha hosszú wickek jelennek meg a felfelé mutató (bullish) gyertyák tetején, az azt jelentheti, hogy a felfelé mutató trend ereje csökken, és a trend hamarosan véget érhet, vagy egy új trend alakulhat ki más lejtéssel. A lefelé mutató (medvés) gyertyák tetején lévő hosszú kanócok viszont trendfordulótjelezhetnek.

Ezenkívül a gyertyatartó diagramelemzők a gyertyatartó minták alapján jeleket olvasnak. A képzett elemzők képesek egy tucat, vagy akár több tucat különböző gyertyatartó mintázatot azonosítani, amelyek bullish vagy bearish jeleket sugallhatnak. Az alábbiakban néhány egyszerű példát mutatunk be.

Zuhanó csillag - ez a minta egy fordított kalapácsra hasonlít. Kicsi test, kicsi (vagy nincs) alsó árnyék, világos felső árnyék. Ez egy olyan minta, amely egy emelkedő tendenciát követő csökkenést jelez.

Gyertyatartó Három fekete holló - három piros csökkenő következő gyertyák, amelyek bearish jelek.

Doji - olyan gyertya, amelynek nyitó és záró ára megegyezik. A Doji gyertyának nincs teste, és egy kanócból áll. Ez a határozatlanság jele, ami jelentős piaci változást jelezhet. A doji, amely egy hosszú alsó számláról épül fel, egy közelgő bikapiac finom jeleként értelmezhető. A hosszú felfelé mutató kanóc viszont egy közelgő bikapiac finom jele lehet.

A technikai elemzés hatékonyságára vonatkozó kérdésre nem lehet egyértelmű választ adni. A technikai elemzés minden bizonnyal hasznos eszköz, mivel strukturál bizonyos ismétlődő piaci viselkedéseket. Azok a kereskedők, akik figyelembe veszik a technikai elemzést, és bizonyos mintákat látnak, bizonyos előnyben vannak azokkal a kereskedőkkel szemben, akik elemzésük során nem veszik figyelembe a technikai elemzést. Az olyan indikátorok, mint az RSI, a sztochasztikus oszcillátor, a MACD és sok más megtalálható a tőzsdei platformokon.

Egy modern befektetőnek nem kell bajlódnia a kiszámításukkal, de a legnehezebb dolog a befektető számára továbbra is az, hogy helyesen értelmezze őket. Szinte minden kriptovaluta, így a BTC is, rendelkezik bizonyos ismétlődő mintákkal, amelyeket nem lehet figyelmen kívül hagyni. A technikai elemzés ismereteinek elsajátítása és az alapelemzés hozzáadása nagyon hasznos lehet a versenyző piacon való előnyszerzésben.

Tartalomjegyzék

Olvassa el még: